ブログ更新のお休みを頂きます

臨時休業のお知らせ

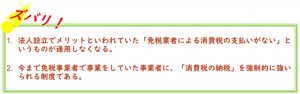

インボイス制度

みなさんこんにちは![]()

最近は寒暖差があり、やや風邪気味です![]()

くしゃみが出やすく、鼻がむず痒いので、久しぶりに鼻炎の薬を飲みました![]()

山形ではインフルエンザも流行っているようで、みなさんも気を付けてくださいね![]()

いよいよ来年10月から消費税10%になりますね。

そこで、今回は消費税についてお話ししたいと思います。

来年10月から10%になることに伴い、「軽減税率」及び平成35年10月からは「インボイス制度」が開始されます。

どちらも正直厄介な制度です。

正直言えば、「なんでこんな制度つくったの…」と思っています。

そうはいっても決まったものはしょうがないので、どういう制度なのか数回にわたってお話ししていきたいと思います。

今回は、「インボイス制度」についてお話します。

この制度の細かい説明をする前に簡単に今までとどう変わるのかご説明します。

という免税事業者制度自体ないがしろにしている制度だと思います。

メリットもそれなりにあるのですが、それ以上に上記の項目について疑問を持ってしまいます。

なぜ、この制度が上記の結論になるかといいますと、

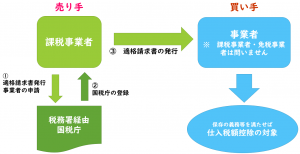

平成35年10月1日から、「適格請求書」が発行され、その書類を保存しなければ、消費税の「仕入税額控除」の対象とすることができません。

その「適格請求書」が発行できる事業者を「適格請求書発行事業者」といいますが、その事業者の条件は、「課税事業者であること」が要件です。

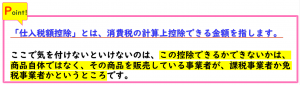

つまり、免税事業者は「適格請求書」の発行ができないため、その事業者から商品を購入しても、消費税の「仕入税額控除」の対象にできないとなります。

逆に考えれば、仕入税額控除ができないということは、免税業者は消費税を付加して売上を計上することができない。ということです。

この制度が開始されれば、ほとんどの消費税の課税事業者は「仕入控除税額」ができる事業者から購入することになると考えられます。

つまり、免税事業者から物品等を購入しなくなると予想されます。

それは困るということで免税事業者は「課税事業者選択届出書」を提出したうえで、「適格請求書発行事業者」を申請し、「適格請求書」を発行できるようにすると考えられます。

ということは…

免税事業者は実質的になくなるということになります。

そうなると、法人設立2年間は免税業者として消費税の申告納税が必要ないということもできなくなるということです。

免税事業者は2年前の売り上げが1000万円未満である事業者です。

この規模の売上の事業者は税理士事務所にお願いしている方は少なく、青色申告会や商工会へ税務に関する支援を受けていることが大半です。

この制度は非常に複雑で、適正な税務指導をしないと誤った申告納税を行ってしまう可能性があります。

顧問契約をしていただいているお客様にはそのようなことがないよう細心の注意をいたしますが、本当に小規模事業者の方々がこの制度を理解し、正しい申告納税を行えるか疑問が残ります。

この部分については、国や政府がしっかりと対策をしていただきたいと願っています。

それではまた!

現代の親子関係にみる、社員教育の在り方

みなさんこんにちは![]()

先日安室奈美恵さんが引退しましたね![]()

自分が学生時代の時のど真ん中の世代だったので、一時代が終わったのかと思うと寂しい気持ちですね![]()

それに感化されたのか、先日妻が「バージンロード」のDVDを借りて1週間ひたすら見ていました![]() (安室さんが歌った「can you celebrate」が主題歌のドラマです)

(安室さんが歌った「can you celebrate」が主題歌のドラマです)

私も一緒に見ていましたが、20年くらい前のドラマだったのですが、なんというか親子というか家族の関係はずいぶん今と変わってしまった感じがします。

いまは、子供も親もそれぞれなんというか、「一人の人間」として個性を尊重しないといけなくて、親が子供に対する責任よりもその個性の方が優先されるような気がします。

だから、学校で子供が問題を起こしても、それは学校で起きたことだから学校側と子供の問題だ!といって自分の責任を棚に置くような事態が起きているのかなと…。

自分には子供がいないから客観的に判断できるのだと思いますが、先日見たドラマでは、「大人になっても、娘はずっと自分の子供だ!親が子供の責任を負わなくてどうする!」と親(その役は武田鉄矢でしたね)がハッキリと宣言するシーンがあって、「こんな状況今は少なくなっただろうな…」と感じました。

実は先日、お客様とお話ししても似たようなお話をお聞きしました。

今の新入社員は仕事の知識の前に一般常識を教えないといけない。

最低限家庭で覚えなければならないような作法や言葉遣いも今は「当たり前」ではない。

そこから教えていかないと、「なぜこんなことがわからない」と考えてしまうからということでした。

つまり、子どもの個性を重んじる(という親の責任回避)という理由で本来家庭において改善すべき生活態度がそのままで社会に出ているということです。

それでも、このお話をしたお客様のところは社員教育が非常に優秀で社員は立派な社会人として育てております。

かくいう自分も若い時(18.19歳ごろ)は作法も言葉遣いも考え方も社会人としては最低レベルでした。

私の場合は、考え方がかなり歪んでいたとうか、自分のことしか考えられなかったというべきでしょうか。

そんな自分を本気で叱ってくださったお客様に本当に救われました。

そこから、税理士試験を通して、その時勉強できる環境に感謝し、お世話になった方への恩返しをしたい一心で現在に至っています。

要は、社会に出て、適切な指導や考え方さえ間違えなければ立派な社会人に育つことが出きるということです。(自分はまだまだ立派といえるところまでいっていませんが…)

いまは、ある意味本当に家族として社員を育てなくてはいけない時代なのかもしれないですね。

会社という大家族に社員は一から教わる…

最初からある程度できている方ももちろんいますが、全くできていない人も少なからずいるということを認識していかなければならないですね。

かなり私見が入っている話でした。すみません!

それではまた!

相続の基礎知識 その3

皆さんこんにちは![]()

日が暮れるのも早くなりましたね![]()

18:00にはもう真っ暗ですね

さる9月23日にある意味今年の最大の試練と位置付けた(?)イベントが開催されました![]()

そのイベントは「ぐる麺ライド」です![]()

自転車を初めて1年と少し そろそろ自転車イベントの本格的なものと思い、参加してまいりました![]()

距離は110キロ、獲得標高(自転車で登る高さの累計)1200mという、距離はそれほどでもないのですが、登りがやや多いコースとなっております![]()

その日の7時にスタートし、ゴール制限時間は17時となっております![]()

結果としては13時30分にゴールしました![]()

早くゴールすればいいものでもないのですが、皆さん早いので私もつられて早くゴールしました![]()

それでも、大体中間くらいでしたが…![]()

ゴールして、うちに帰ってから撮りました。かなり疲れていますね…![]()

感想としては、まあ登りがつらかった( ;∀;) 最初はよかったんです。

でも80キロ過ぎてからの蛭沢湖からハイジアパーク南陽へのコースがまあ、アップダウンが激しくて足が辛かったです![]()

平坦や下りの走りはそこそこ皆さんについて行ったのですが、登りになるとあっという間に抜かれてしまいました![]()

やはり体重が…![]()

70代のおじ様から「がんばれよ!」とスーと抜かされました![]()

うう、来年に向けてダイエットを決意した瞬間です![]() でも楽しかったぁ

でも楽しかったぁ![]()

またほかのイベントにも参加したいと思います![]()

さて、今回は相続税のお話の続きをしたいと思います。

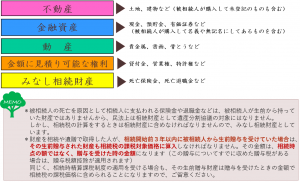

相続税がかかるもの

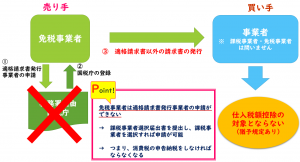

相続税は、次に掲げるように、原則として相続や遺贈によって取得した財産のすべてを課税対象とします。

相続税のかからないもの

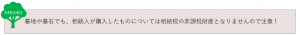

相続や遺贈により取得した財産の中には、相続税がかからないものもあります。

墓地や墓石・神棚など、国や地方公共団体などに寄付した財産、受け取った保険金のうちの一定額などがその一例です。

これらは、社会政策的見地や国民感情などから、課税することが適当ではないと認められるもので、相続税の非課税財産と呼ばれています。

相続税のかからない財産とみなし相続財産の一例

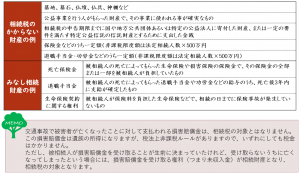

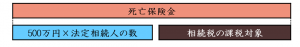

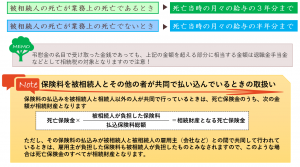

生命保険も相続財産 → ただし一定額までは非課税

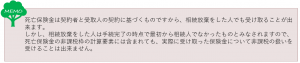

被相続人(保険料払込者)の死亡によって法定相続人が受け取る死亡保険金(生命保険金や簡易生命保険金、偶発事故による死亡損害保険金)については、500万円×法定相続人数の金額まで非課税とされています。

なお、法定相続人の数には、相続放棄をした人も含まれ、また被相続人の養子が含まれているときは、その養子の数が制限されます。

死亡退職金も相続財産 → ただし一定額までは非課税

被相続人の死亡により法定相続人が受け取る死亡退職金・退職年金についても、500万円×法定相続人数の金額まで非課税とされています。

この法定相続人の数には、相続放棄をした人も含まれ、また被相続人の養子が含まれているときは、その養子の数が制限させる点は、上記死亡保険金の場合と同様です。

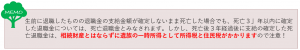

弔慰金についての取扱い

会社から支流される弔慰金などは、その金額が次に掲げる基準以下であれば相続税の対象となりません。

それでは、また!