役員が分掌変更したときの退職金について

みなさんこんにちは![]()

冬がとうとうやってきましたね![]()

雪がちらちらと降ってくると、いよいよだと思って身構えてしまいます![]()

わかっていてもこの季節は好きになれません![]()

スキー場だけに降って他のところには降らなくすることができないか割と本気で考えたりしています![]()

さて今回は、分掌変更の退職金についてお話をしたいと思います

今年(2017年)の7月に東京高等裁判所にて、分掌変更に伴う役員退職金について退職金と認められなかったと判決された記事を読みました。

これはどの会社にも起こりうる事情であるものでしたので、まずは分掌変更したときの退職金の規定とそれに対して何が問題なのかをお話ししていきたいと思います。

報酬を50%超減らしているため、上記の規定している分掌変更に伴う退職金に該当するという判断をしたのですが、裁判所は「実質的には退職と同様の事情」にあるとは認められないという判断をしました。

何がダメだったのか・・・

東京高等裁判所は「分掌変更後も経営上主要な地位を占めていた」と判断

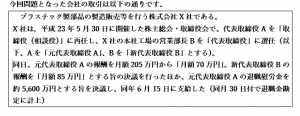

東京高裁は,以下の認定事実を踏まえれば(詳細は【参考】参照)、元代表取締役Aは、分掌変更後も相談役としてX社の経営判断に関与し、対内的にも対外的にもX社の経営上主要な地位を占めていたものと認められることから、「退職と同様の事情」にあったとはいえず、本件金員は、法人税法34条 1項括弧書きの役員退職給与に該当しないと判断した。

【参考】本件の認定事実

つまり、報酬など形式的な部分を分掌変更後の退職金の規定通りにしたとしても、「実質的に経営に参加している」と認められれば、退職金は認められないということです。

では、退職金は払えないのかというと、そうではありません。本当に経営から一線を引けば、退職金を支払うことはできます。報酬についても、減額後で判定するのではなく、報酬が高かった時期を考慮して退職金を算定することが出来ます。

これから事業承継が本格化していく法人は非常に多くなると思います。退職金は高額な損金処理のため、それに合わせて保険の解約などを行うことが多いです。

仮に

退職金が認められないとなると、役員賞与とされ全額損金不算入となります。

下手をすれば何千万という税金が発生する可能性があります。

そうならないためにも事前に税理士等へ相談することをお勧めします。

それではまた!

社宅の有効性について考える

みなさんこんにちは![]()

涼しくなってスポーツを楽しむ季節になりましたね![]()

私も今年から自転車をはじめまして、初めて自転車イベントに行ってまいりました![]()

9月に高畠町でグル麺ライドという自転車イベントに参加しました![]()

一日かけて、高畠から七ヶ宿を自転車で走るというものです(速さを競うものでないためゆっくり走ります)![]()

距離は、65キロと135キロの2種類ありましたが、初めてのため65キロをエントリーしました![]()

大勢の人と一緒に走る機会がなかったため、初めは緊張しましたが、とても楽しかったです![]() (最初の緊張のせいで途中から足がつってしまいましたが…)みなさん凄く速くてびっくりしました

(最初の緊張のせいで途中から足がつってしまいましたが…)みなさん凄く速くてびっくりしました![]()

来年は距離の長い135キロコースにエントリーできるようにトレーニングしようと決意したところでした![]()

さて今回は、社宅についてお話ししたと思います。

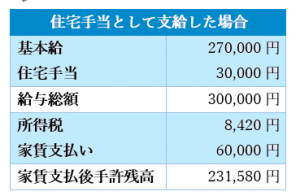

通常社員や経営者で賃貸住宅に住んでいる場合、最も多いパターンは、自分で契約を行って、会社から住宅手当が支給されるというやり方ではないでしょうか。

例:家賃6万円の一人暮らしの社員の場合(社会保険は外して考えます)

となります。

となります。

住宅手当は所得税の対象となる為、半分補助してもらっていたとしても、実質的には若干の所得税が引かれています。

では、どうするかというと、この家賃を会社で契約し、社員からはその半分を徴収するというやり方にしてみましょう!

なんと、手取りで1,140円の差額が出ました。

年額では13,680円です。会社では、給与が30万なのか、給与27万に社宅負担(6万-3万)3万合計30万と、損益では同じになり、損得がありません。

デメリットとすれば、社宅の管理を会社で行う、社員側は引越しの選択がある程度拘束されるといったところでしょうか。

しかし、会社としても経費を増やさずに社員の手取りを増やすことができるため、有効な手立てではないでしょうか。

賃貸住宅の場合は家賃の半分まで会社が負担してもよいこととされています。(それ以上は給与扱い)

それでは、自社所有社宅ではどうなるでしょうか。

その場合には、以下の算定により計算します。

使用人の場合

1月当たりの家賃→①~③の合計額

①その年度の建物の固定資産税の課税標準額×0.2%

②12円×建物の総床面積÷3.3

③その年度の敷地の固定資産税の課税標準額×0.22%

役員の場合

(1)小規模な住宅(木造40坪、非木造30坪以下の住宅。マンションの共有部分も含みます)

1月当たりの家賃→①~③の合計額

①その年度の建物の固定資産税の課税標準額×0.2%

②12円×建物の総床面積÷3.3

③その年度の敷地の固定資産税の課税標準額×0.22%

(2)小規模な住宅以外の住宅

1月当たりの家賃→つぎの①と②の合計額の12分の1

①その年度の建物の固定資産税の課税標準額×12%(非木造の場合は10%)

②その年度の敷地の湖底資産税の課税標準額×6%

会社で社宅を建設する場合、住宅部分は減価償却分が経費になり、上記で計算した分が収入になります。

小規模な住宅の範囲内で住宅を建築すれば会社の経費を増やすことができ、節税としても利用することが出来ます。

ただし、個人で建設するわけではないので住宅ローン控除は受けられません。

また、小規模な住宅と認められない場合には家賃負担額は大きくなりますので、注意が必要です。

それではまた!

基本的な節税の考え方 ②

みなさんこんにちは![]()

最近は秋めいて来ていますね![]()

![]()

涼しくなったことはいいのですが、寒暖の差が激しいせいか、鼻の調子がちょっとおかしい今日この頃です![]()

皆さんも体調はお気を付けください ![]()

![]()

さて、今回は、節税のお話しの続きをお話しします。

今回は、 節税の種類 についてお話ししたいと思います

一言で節税といっても、会社の特色により、その方法はいろいろあります。

一般的なものもあれば、少し特殊なケースのものもあります。

まずは、一般的なものから話を進めてみようかと思います。

まずは、やっぱり一番の節税というか、会社と個人のバランスを考えると、役員報酬の改定から考えるのが一番だと思います。

役員報酬の金額を決めるうえで、私が考える優先順位は

① 経営者やその家族が生活するうえで必要な金額がいくらから逆算する。(貯金額も含める)

② ①の金額を支給しても会社の経営が悪化しない(赤字にならない)かどうか

③ ②で問題がなければ、①の金額を社長及び家族で役員になっている人がいればその金額をどのように分配するか決める。

といった順序で進めていきます。

①については、プライベートの部分も入ってきますので、お客様にまずはお聞きします。

②は①の金額を予算額(前期実績など)に合わせ会社と個人のバランスを考えます。

※ 私はここで、会社は税引前利益800万円以下、役員報酬は一人当たり1000万円を超えないところでバランスを考えます。

なぜその金額というと、法人に関しては、法人税は所得が800万円以下であれば、税率が低くなるためです。

また、役員報酬は所得税が課されますが、所得税は累進課税といって、所得金額が大きくなればなるほど税金が大きくなります。

そして、法人税と所得税の分岐点といわれるのが約1000万円となります。

そのため、仮に役員報酬を1000万円支給しても、法人の所得が800万円を超える場合には、役員報酬以外の方法で節税を考えるという流れを中心に考えていきます。

ただし、法人の所得については、毎期800万前後の利益を出した場合、株価の時価がどんどん上がることになる為、現実的には、会社の利益は100万~200万となるように決算時に来期の予算を立てて、もし、それを超える利益が出る場合には、倒産防止共済や生命保険等を利用して利益を抑えるということになります。

節税について考えるときに一番大切なことは、予算をしっかりと立てて、まずはそれに沿った経営ができるかということです。

予算を立てることにより、目標が数値化され、イメージしやすくなります。

そして、現実と予算を毎月チェックしていくことによって経営が安定していきます。

私は節税とは、『税金を安くする』という考えではなく、『経営を安定させるための手段』と考えています。

単に、その瞬間儲けたかどうかではなく、10年後20年後と会社が継続できるために保険等を使って積み立てをするという考え方です。

役員報酬も個人へ財産を移譲し、万が一の時は会社のために使えるように貯蓄していただくと考えています。

なので、報酬が増えたらといって全部使い切るような生活をしてはダメですよ!(ほとんどの経営者はそんなことを言わなくてもしっかりリスク管理していらっしゃるので、言ったこともありませんが…(笑))

それではまた!

基本的な節税の考え方 ①

みなさんこんにちは![]()

お盆も過ぎてどことなく秋めいてきているような気がしている長澤です![]()

![]()

今年の夏は比較的涼しかったですね![]()

今年は非常に暑くなると春先に言われていましたけど、なんだったんでしょうか![]()

冬の雪もそうですが、まあ予想は当たりませんね![]()

まだまだ予測は難しいのですね![]()

でも、せめて1週間の予報は当たってほしいと思います![]()

晴れるということで、予定を組んだら、2.3日後に急に雨になるとか…ほんと勘弁です![]()

![]()

![]()

さて、今回は、節税のお話しをしたいと思います。

とはいっても難しい内容ではなく、自分で思っている節税の約束事をお話ししたいと思います。

経営をしていくうえで、うまく行けば行くほど大きくなる問題。

それは、やはり税金だと思います。

ある程度税金は払わないといけませんが、それでもなるべくなら税金を払わない方法がないかと相談をいただきます。

私は、節税に関するご相談をいただいたときに、お客様にはいくつか質問をさせていただいています。

その上で、その人に最も適している方法をお話ししています。節税といっても、その方法はいろいろあります。

そして、すべての節税策に共通するものがあります。

それは、資産を会社から消滅させる(外に出す)ことです。

または、お金から機械等にかわる設備投資です。

不動産を多数所有している場合以外は、資産というものはお金になります。

つまり、お金を使わないと節税できないです。

お金は会社に残して、節税できないかという相談を受けることがありますが、これは断言します。

『ないです』

また、

『税金が500万かかるんだったら、500万の経費を作って税金をはらわないようにしたい!』

という考えになる方もいます。

これは、非常に危ない考え方です。

下手すると、納税資金がなくなります。

税金は儲けの約30%のため、いくら500万経費を増やしたところで、約350万くらいは税金が発生します。

その話をすると、『話がおかしくないか?』といわれますが、決しておかしな話ではありません。

500万円の税金が発生するということは、利益は500万円÷30%=1,660万円となります。

そして、500万円の経費を増やした場合、利益は1,660万円-500万円=1,160万となり、30%の税率をかけると348万円の税金が発生します。

つまり、500万円を使ったのに、税金は152万円しか減少せず、しかも500万円はつかっているのですから、実質的には、

500万円+348万円=848万円 が支出されます。

その500万円の経費が本当に必要なものでしたらいいのですが、あまり必要のない支出だとすれば、余計な支出をせず、素直に税金500万円を支払ったほうが手元にお金が残ることになります。

この仕組みをよく理解して節税を考えないと大変なことになります。

節税は、無理をしてはいけません。特に、保険等など一定期間支払が発生するものについては、無理な計画を行うと、途中で支払うことが出来ず、節税どころか手元にお金が返ってこなくなり、逆に損をしてしまう可能性もあります。

無理のない範囲で、あとはなにをするかということを検討することになります。

それでは次回から、主なケースごとにお話ししていこうかと思います。

それではまた!

セルフメディケーション税制の創設~病院に行かなくても控除が受けられる!~

みなさんこんにちは![]()

とうとう雪が本格的になりました![]()

![]()

先日長井に車で移動中、車が横転している光景を4台見かけたときは驚きでした![]()

毎年、10台くらいは見ているのですが、一日で4台見たのは初めてで、自分も車の運転は気を付けようと思った次第です![]()

皆様もお気をつけてください![]()

さて、今回は『セルフメディケーション税制』についてお話しようと思います。

この税制は、平成29年から新たに創設された税制です。

今までは、医療費については『医療費控除』を利用して、所得税の減額が行われておりました。

この税制は、その『医療費控除』の特例として、薬局やドラッグストアで対象となる市販薬を購入した金額を基に、所得税の減額を行うというものです。

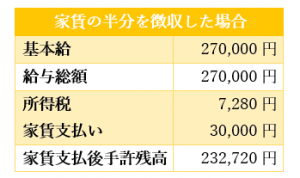

『医療費控除』は現行通りありますが、『セルフメディケーション税制』との選択適用になるので、どちらの控除額が大きくなるかは試算して判断しなければなりません。

『医療費控除』と『セルフメディケーション税制』の所得税の減額の仕組みは、次のようになっています。

上記の医療費の内訳であれば、『セルフメディケーション税制』を選択したほうが、控除額が増えることになります。

あまり、病院には行かずに、市販薬で風邪など治す方などは、『セルフメディケーション税制』が創設されたことにより、控除できる可能性が高まりました。

では、ドラックストア等で販売している医薬品がすべて該当するかといえばそうでもありません。

医療用医薬品でも使われている82成分を含む約1500品目がOTC医薬品の対象となります。

とはいっても、そのようなことは詳しい人ではないとわからないことですので、対象となる医薬品には下のマークがパッケージに印刷されるようです。

また、レシートにも対象となるものには、何かしらの目印がつくようです。

これにより、来年からの確定申告より医療費に関しての申告が変わります。

添付書類についても、領収書ではなく、内容が分かるレシートを添付するようになりますので、領収書だけではなく、内容が分かるレシートを捨てないように来年まで保存しなければなりません。

申告は来年ですが、レシート保存はもう始まっています。

もう買ったものがあるという方は、財布や薬のパッケージを確認してみてください。

それでは、また!