もらってないのに贈与税がかかる?

みなさんこんにちは![]()

毎日暑い日が続きますねー![]()

先日、私は自転車で転んでけがをしたというお話をしましたが、やっとけがが治ったと思った矢先に、なんと今度は帯状疱疹が出来てしまいました![]()

それも耳の中に![]()

帯状疱疹って水ぼうそうのウイルスが悪さをする病気なのですが、これがまた痛いんです![]()

耳にできるのは珍しいそうで、調べてみるとかなり厄介なことらしいことが分かりました(下手すると、難聴、顔面麻痺などが残るそうで…![]() )

)

比較的早めに病院![]() に行ったので大事にはならなかったのですが2,3日はひどかったです

に行ったので大事にはならなかったのですが2,3日はひどかったです![]()

いまはだいぶ良くなってます![]()

よかったよかった![]()

さて、前回の続きで、贈与についてお話をしたいと思います。

今回は、贈与の契約もしておらず、双方の明確な意思表示もないのに、贈与があったものとして、贈与税がかかってくる場合があるケースについてお話ししたいと思います。

1.生命保険金や定期金の受取人には、要注意!

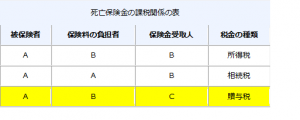

受取人以外の人が掛金を負担していた生命保険金や満期保険金を受け取った場合には、受取人に贈与税がかかります。(下記の生命保険の契約状況一覧を参照ください。)

また、生命保険だけではなく、個人年金保険などの定期金を受け取った場合にも、贈与税がかかります。定期金の受取人の指定にも注意してください。

2 低額譲渡や負担付贈与

財産を時価よりも低い価額で売買した場合、安く買った人が時価との差額を売った人から贈与されたものとみなされて、贈与税がかかります。

贈与税を計算するときには相続税評価によることとされていますが、土地・建物と上場株式の低額譲渡に限り、税務当局では通常の取引価額で評価することとしています。

したがって、親族間で不動産、上場株式を売買する時には、いくらで売買するか気をつけなければ、思わぬ税金がかかることもあります。

また、借入金と抱き合わせで資産の贈与を受けた場合、これを『負担付き贈与』といいます。

この場合には、もらった人に、もらった財産の価額と引き継いだ借入金との差額について、贈与税がかかります。

低額譲渡と同様にその財産の評価は贈与税評価ではなく通常の取引価額で評価することになっています。負担付贈与も、時価での他人との売買とみなされて課税されるのです。

3 返済ができない親族への援助

ただし、1の贈与とみなされる場合で、債務者が『資力を喪失して債務を弁済することが困難である場合』には、その返済できない部分の金額については、贈与税が課税されないことになっています。

例えば、自己破産等に近い財産を失った子の借金を肩代わりしても、贈与税はかかりません。

ここで気を付けなければならないのは、『資力を喪失して』という所です。

単に返済が苦しいから援助するのでは贈与とみなされる可能性があります。(住宅ローンの返済援助など)

もし、援助等を行う予定があるのであれば、贈与の前に税理士への相談をお勧めします。

返済援助などは、なにも考えずに行ってしまいがちですね。気を付けたいですね。

それではまた!

贈与の基本

みなさんこんにちは![]()

いよいよ梅雨本番というような気候が続いております![]()

この蒸し暑い感じが夏が近いと知らせています![]()

久しぶりにエアコン![]() をつけていますが、…なんか匂います

をつけていますが、…なんか匂います![]()

ああなんかこの生乾きの洗濯物の匂い、久しぶりに嗅ぎました![]()

たしか、このにおいの原因はカビのはず…

エアコンを設置して5年目

さすがにエアコンクリーニングをしなければならないようです![]()

(自動掃除機能がついているエアコンだったため、ほぼ何もメンテナンスしていませんでした。)

うーん![]() お金どこから捻出しよう

お金どこから捻出しよう![]()

悩みのタネがまたひとつ増えました![]()

今回は、贈与税についてお話ししたいと思います。

相続税の基礎控除が減額となって2年半が経過しましたが、時間が経つごとに、高い関心を持っている方が増えてきています。

相続税の節税対策として、手軽にできる方法として、生前贈与があります。

ただし、贈与は条件がそろっていないと贈与をしたとみなされないことがあります。

そこで今回は、贈与に関する基本的なルールをお話ししたいと思います。

『贈与』とはいったいどういうことをいうのか?

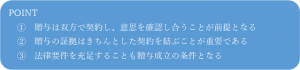

(1)贈与は契約で意思の確認が必要

『贈与』とは、“タダであげること”というものが常識ですが、本来の贈与というものは民法上の贈与契約をいいます。

契約というのはお互いが納得して成立するものですから、どちらかが知らないなどというものはあり得ません。

簡単にいうと、自分の持っているものを『タダであげるよ』(片務)といい、相手方が『いただきます』(諾成)といって成立することです。

(図解)

例えば・・・

幼児に預金をあげるよといっても、もらった幼児は理解していないのですから、贈与は成立したとはいえないでしょう。

また、親が子には内緒で子名義の預金に入金していたからといっても、贈与していたとはいえません。もらった子が承知しており、自由に使うことができて初めて贈与が成立しているのです。

これは、贈与する側にもいえることです。

贈与する人が正しい判断ができなくなっていたり、成年後見人制度により後見を受けているような場合には、贈与行為そのものがなかったものとされます。

贈与はあげる側が、しっかりした判断のもとに行い、もらう側が承諾していることが前提条件なのです。

(2)贈与契約書を作成することも重要

お互いの意思を確認するため、贈与する際には贈与契約書を作ります。

その契約書に、贈与した人ともらった人それぞれが自筆で署名押印しておけば、贈与事実の強力な証明になります。

契約書に公証役場で確定日付をもらっておけば、時期についてもより確実になります。

(3)未成年への贈与の場合は親権者の意思表示で契約成立

(1)でお話ししたように、意思の確認ができない場合は贈与は成立しません。

ただし、民法においては、行為者が未成年である場合には親権者が代理として法律行為をすることができます。

したがって、意思表示のできない幼児であっても親が親権者となり、その代理として贈与契約を結び、ものの引き渡しを受けて預かっておけば贈与は成立することに成ります。

このようなケースでは、特にその証拠をしっかり残すようにしてください。

例えば、贈与契約書に子の代わりに法定代理人として親権者が署名押印しておくとよいでしょう。

何よりも法律要件を充足しておき、課税上否認されないようにしておくことがポイントです。

贈与は、まずは契約が一番大事なポイントとなります。

次回は、実際にはもらっていないものでも贈与税が課税される可能性がある事項についてお話ししたいと思います。

それではまた!

不動産の相続対策

みなさんこんにちは![]()

九州や関東では梅雨入りし、間もなく梅雨入りかぁと思うと、時間が経つのは早いものだとしみじみ感じております![]()

つい先日まで雪だ、桜だと言っていた記憶があるのになぁ…![]()

なんか毎年こんなことを考えている気がします![]()

さて今回は、最近何かと聞くことが多い不動産の相続対策についてお話ししていきたいと思います。

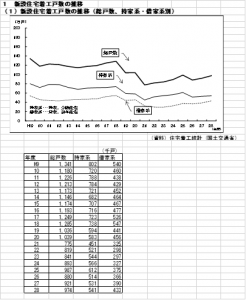

最近アパート建設が多いような気がしませんか?

それもそのはず、実際着工数が増えてきています。

平成20年以降急激に着工数が減少したのですが、ここ数年は増加している統計が出ております。

アパートは借家系の分類となっています。

特に平成28年は前年より4万戸と10%以上の増加になっています。

では、なぜこんなにもアパートの着工数が増えたのでしょうか。

原因として考えられるものとして、平成27年にあった相続税の改定です。

相続税の改定で何が起きたのか?

平成27年1月からの改正で、相続税の基礎控除(その金額まで税金がかからない金額)が40%減少され、相続人が3人であれば、

改正前まで 8000万円 まで税金がかからなかったものが、

改正後には 4800万円 を超えると税金がかかるようになりました。

この改正により、全国で相続税がかかると言われている人の割合が、

改正前まで 4% でしたが、

改正後には 8% 、さらに東京の都心部在住の方では 12% まで増加しました。

いままで、相続に縁がないと思っていた方が、相続税を考えなければならない事態になっています。

では相続税を減らすにはどうしたらいいかということで注目されたものが、このアパート経営(賃貸経営)なのです。

相続税の申告では、現預金はもちろんのこと、不動産などすべての財産を金額に換算して税金の計算を行います。

その財産を金額に換算するという過程に、カラクリといいますか、節税できる要素が含まれているのです。

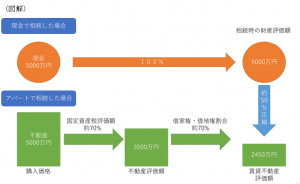

例として、

5000万円の現金を持っているAさんがおります。

そのまま5000万円が現預金のままAさんが亡くなった場合、Aさんの相続では、5000万円の財産があったとして相続税の計算が進みます。

では、その5000万円を使い土地とアパートを購入した後にAさんが亡くなった場合、上記と同じく5000万円の財産とされるのでしょうか?

答えは『NO』です。実際は約半分以下の2,450万円ほどになります。

アパートの土地建物は不動産のため、まずは不動産評価を行います。

不動産の評価には、固定資産税評価額による評価と路線価による評価で評価額を算定するのですが、その際、実際の購入価格よりも約60%~70%ほど圧縮されます。(場所や建物の構造により増減します。)

さらに、その不動産を賃貸している場合には、さらに借家権、借地権割合による控除を行います。

これも60%~70%ほど圧縮されます。(こちらも場所等により変動します。)

よって、5000万円×70%×70%=2,450万円の評価になる。という事です。

そのまま現金を所有している場合と比べると50%以上の圧縮になるという結果になります。

さらに、賃貸経営を行えば、毎月家賃収入が入ってくるため、所得が発生するというメリットもあります。

ここまでの話では、いいことずくめのように見えますが、一方でデメリットもあります。

家賃収入というのは入居者がいればの事であり、空きが多ければそれだけ家賃収入も減少するという点です。

現在、アパート着工が増え続けているなか、大きな問題が出ています。

それは、土地所有者が建てたアパートを、建設事業者が長期間にわたって一括で借り上げ、一定期間の賃料保証をする「サブリース」といわれるものです。

借り上げ期間は30年など長期に渡るものの、保証される家賃の固定期間は建設当初から1~2年ごとに状況を見て改定するという契約内容になっているケースがほとんどとなっています。

新築時には入居者を確保できたとしても、時間とともに空室は増える傾向があります。

その結果、土地所有者に約束していたはずの家賃収入を建設事業者側が大幅に減額したり、契約を解除するなどして訴訟に発展するケースも決して少なくないといわれています。

そのため、アパートを購入するときなどは、この状況を踏まえ、ただ相続税が安くなるというところではなく、賃貸業を『経営』するという考えをもっていかなければならないと思います。

今回はちょっと長めになってすみません。

それではまた!

空き家に係る固定資産税

みなさんこんにちは![]()

6月に入り、やっと私たち税理士事務所の繁忙期が終わりホッとしております![]()

税理士事務所は年末の12月から翌年5月までと、それ以外の時期と仕事量が倍近く違います![]()

6月に入ると『仕事に追われない!』なんて思える瞬間でもあります![]()

しかし、そんな時期はあっという間に過ぎるものでありまして、気が付くとまた12月になっていたり…![]()

まーそれにしても、少し時間に余裕があるのは間違いないので、自分を見つめなおしたり、体を休めたりしていきたいと思います![]()

さて、今回は空き家に係る固定資産税のお話しをしたいと思います。

ここ最近空き家を多く見かけます。

それはここ米沢に限ったことではなく、全国的に問題となっております。

この問題の根本には固定資産税との関係がありました。

なぜなら、ほんの数年前では空き家を壊さずにいたほうが、固定資産税が安く計算されていたためです。

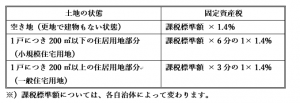

固定資産税の計算では、土地の上に建物がある場合には、最大で固定資産税が1/6となる特例があります。

そのため、無理に建物を壊さないほうが、固定資産税が安くなるという現象が起きていました。

その問題を解消すべく平成27年5月に『空家対策特別措置法』が施行されました。

もう施行されて2年が経ちますが、私も詳しく調べたことがなかったので、ここでおさらいしたいと思います。

空き家を持つ人の全員に6倍の固定資産税がかかるわけではない

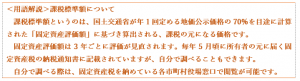

「空家対策特別措置法」の施行によって、自治体が特定の状態であると判断した「特定空き家」に対して、固定資産税の「住宅用地の特例」という優遇処置が適用されなくなることが決定されました。

この「住宅用地の特例」という優遇処置がなくなることで、これまでは住宅の用地、つまりは土地に対して最大6分の1に軽減されていた固定資産税が元の税率(全国一律1.4%。ただし自治体によって変わる場合もあります)に戻り、今までの6倍の額になるわけです。

以下の表で固定資産税の税率を見てみましょう。

この表からも分かるように、土地に住居が建っている場合、更地に比べてかかる固定資産税は軽減されています。

特に1戸につき200㎡以内の空き家の場合、課税標準額の6分の1という優遇措置が取られています。

ちなみに建物(住宅自体)にも固定資産税はかかります。この場合は「課税標準額 × 1.4%」がそのまま適用されます。

当てはまれば固定資産税6倍!「特定空き家」とは

国土交通省がサイトに掲載している「空家等対策の推進に関する特別措置法関連情報」のうちの「特定空家等に対する措置」に関する適切な実施を図るために必要な指針」によると、以下の4項目のうち1つでも当てはまる場合、「特定空き家」に指定されるとあります。

以上の状態が「特定空き家」に当たる建物の状態です。

では、もし自治体より「特定空き家」の調査確認が入ることになった場合はどうなるのでしょう。

「特定空き家」に指定されたら即応じよう

「特定空き家」に指定されたら、まずは自治体による立入調査が入り、助言、指導が行われます。

それにより改善が認められば「特定空き家」指定から解除されます。

ただし、改善が認められずに勧告を受けてしまうと、即刻「住宅用地の特例」から適応外になり、つまりは固定資産税が6倍になります。

もし、立入調査を拒否した場合や、その後の市町村長の勧告を無視してしまうと、それぞれ20万円以下、50万円以下の罰金を受けることになります。

さらに、期限内に完了の見込みがない場合などは「行政代執行」として、強制的に解体撤去、そしてその費用は所有者負担となります。

費用が負担できない場合は財産の差し押さえも行われることとなります。

たとえ色々と面倒や心配があろうとも特定空き家に指定された場合は、速やかに応じるようにすることが大事です。

今は問題なくても、放置して時間が経てば建物も老朽化し「特定空き家」に当てはまる状態になる可能性が高くなります。

固定資産税6倍も待ったなしです。

建替えや売却、または活用など、対策はなるべく早いほうが良いですが、その前に確認しておきたいのが、自治体によっては解体(除却)費用の補助金などが出る場合があることです。

助成の内容、条件は各自治体によって異なるため、自治体ホームページでの検索や実際に自治体の窓口にご相談されることをおすすめします。

![]() まとめ

まとめ ![]()

空き家をを持っているだけで固定資産税が6倍になるわけではありませんが、対策せずに放置していれば、いずれかは「特定空き家」に認定され、固定資産税6分の1(若しくは3分の1)の優遇措置から外されます。

同じ対策するなら助成金や税金の減免等を上手に使って、得のある空き家の活用を考えてみてはいかがでしょうか。

これに関連して空家となる住居等を相続した場合に、相続税や譲渡所得の金額が低くなる特例があります。こちらについては今後お話ししていきたいと思います。

それではまた!

改正税法(所得税編 『住宅税制<リフォーム減税の対象工事拡大>』)

みなさんこんにちは![]()

最近は主に私が料理をしております![]()

買い物も私がしているのですが、そうなると気になるのが野菜![]() の値段等です

の値段等です ![]()

日曜日に買い物![]() をしたあと、月曜日のチラシに前日に買った野菜が2.3割安く

をしたあと、月曜日のチラシに前日に買った野菜が2.3割安く![]() 特売しているとなんかものすごく損をした気分になります

特売しているとなんかものすごく損をした気分になります ![]()

![]()

でも、何より大事なのは買ってきたものを使い切ることですね![]()

なので、最近は1週間の献立を決めてから買う材料をピックアップしてそのメモで買い物をしています![]()

これはなかなかいいです![]()

余計なものを買わずに済みますしね![]()

…なんて、かなり主婦な自分になってきてます![]()

さて、今回は前回の続きで、改正税法の話をしたいと思います

住宅税制<リフォーム減税の対象工事拡大>

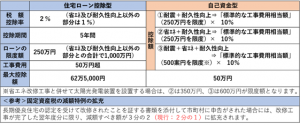

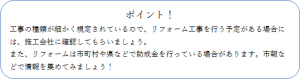

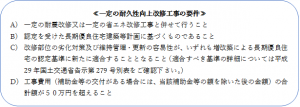

既存のリフォーム減税に該当する一定の耐震改修又は一定の省エネ改修工事(※)に合わせて行う一定の耐久性向上改修工事分(※)についても控除の対象となることになりました。

※ 耐震改修又は省エネ改修工事及び耐久性向上改修工事については、細かく規定されていますので、詳しく確認したいときには御連絡下さい。

適用関係

平成29年4月1日から平成33年12月31日までの間に居住の用に供する場合に適用されます。

(図解)