積立型生命保険の税務 その1

みなさんこんにちは![]()

大型連休となった今回のGW、みなさまはいかがでしたでしょうか![]()

私はというと風邪で寝込んでました( ;∀;)![]()

連休の初めは妻が風邪でダウンし、そのあとは私にその風邪が移行(妻曰く私はうつしていないと言っています)し、最後の3日間はほとんど寝たきりで過ごしました![]()

![]()

いつも、大型連休となると風邪をひいている気がします![]()

まあ、仕事に支障がなかったので良かったと思っています![]()

さて、今回は積立型生命保険の今後の取り扱いの速報がでましたので、ご紹介したいと思います。

結論から言いますと、『節税対策で生命保険を使うことはほぼなくなった』という感想です。

今後は、福利厚生目的養老保険以外の積立型生命保険はほぼ、節税効果がないと思った方がよいようです。

まあ、何事もほどほどにするべきですね。

これで、保険業界は大パニックが起きており、現在、積立型生命保険のほとんどが販売を自粛している状態となっています。

今後、今まで積立型生命保険を中心に販売を進めていた保険会社は厳しい立場に置かれることが予想されます。

もしかすると、統合等が行われる可能性もあると私は思っています。

前置きが長くなりました。今回は概要をお話しし、次回はその概要を図解したものを紹介していきたいと思います。(税務通信より抜粋)

次回は上記概要の図解をご紹介したいと思います。

平成31年税制改正大綱 NO.2

みなさんこんにちは![]()

やっと忙しい時期を乗り越えました![]()

いやほんと忙しかった3か月…12月から2月まで怒涛の如く時間が過ぎていった感じです![]()

仕事のストレスを食べ物にぶつけていた3か月…気が付いたら体重が自己最高更新しました![]()

スーツがパツパツなんです![]() 苦しいです

苦しいです![]()

雪も解けて外で運動もできるようになったので、自転車を再開してダイエットに勤しむ所存でございます![]()

さて、今回は平成31年度税制改正の相続税・贈与税についてお話ししたいと思います。

大きな目玉となったのは、個人版事業承継税制です。

適用する方がどれくらいになるかは不透明ですが、知識としては持っておいた方がよいのかなと思います。

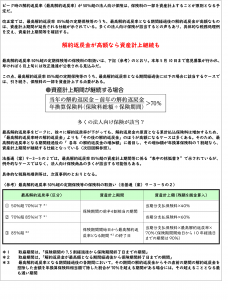

[1] 個人版事業承継税制 農地の納税猶予との併用も一考

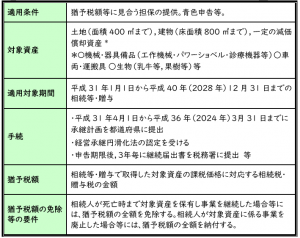

資産課税関係の改正の目玉となるのが個人版事業承継税制です。

不動産貸付業等を除き、個人事業主が多い医師や税理士等の士業、農業など、幅広く対象となり、事業用の土地や建物、機械等の一定の減価償却資産に係る相続税・贈与税の納税を全額猶予できます。

・個人版事業承継税制の概要

*承継計画…認定経営革新等支援機関の指導等を受け作成した対象資産の承継前後の経営見通し等が記載された計画

農業の場合、農地には農地の納税猶予の適用を受け、その対象とならない事業用の土地や建物、減価償却資産については個人版事業承継税制の適用を受けるといった、納税猶予の両制度の併用が可能となります。

一方、本制度は事業用の小規模宅地特例との選択適用となる点に注意が必要です。

また、猶予税額の全額の“免除”を受けるには原則、後継者が死亡するまで事業を継続することなどが必要となることなどから,承継後の事業継続の見通し等も考慮する必要があります。

[2] 事業用小宅特例 ~相続開始前3年以内の事業利用は対象外~

個人版事業承継税制と選択適用となる特定事業用宅地等の小規模宅地特例については、相続開始前3年以内に事業の用に供された宅地等が除外されます。

※適用:2019年4月1日以後に相続等により取得する財産にかかる相続税から

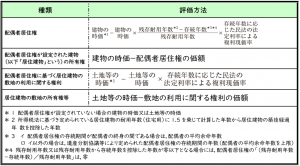

[3] 配偶者居住権の評価額を建物・敷地所有権の評価額から控除

民法改正に伴い32年(2020年)4月から施行される配偶者居住権(配偶者が相続開始時に居住していた被相続人の所有建物を対象に、終身又は一定期間、配偶者にその使用収益を認める権利)等の評価方法を下表のとおり定める。

配偶者居住権が設定された建物やその敷地の所有権の評価額については、その配偶者居住権に係る部分を控除して算出することになる。

相続税法で配偶者居住権の評価方法を法定化し、財産評価基本通達で詳細な取扱いを示すようだ。

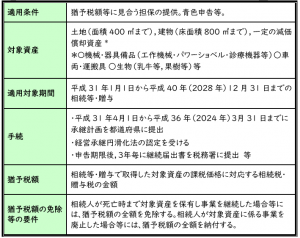

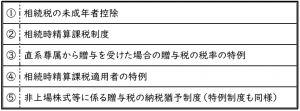

[4] 相続時精算課税等の年齢要件が18歳に

民法改正で成人年齢が20歳から18歳に引き下げられるため、税制上の年齢要件も20歳から18歳に引き下げる。改正民法の施行に併せ34年(2022年)4月1日以後の相続等、贈与に適用されます。

・年齢要件を現行の20歳から18歳に引き下げる制度

※ 表中①の対象となる相続人の年齢を18歳未満に、②から⑤における受贈者の年齢要件を18歳以上にそれぞれ引き上げます。

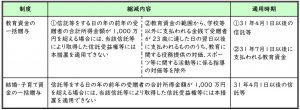

[5] 教育資金等の非課税贈与に1,000万円の所得制限

教育資金及び結婚・子育て資金の一括贈与非課税措置についてはそれぞれ,平成33年(2021年)3月31日まで適用期限を2年延長する。

一方,受贈者の合計所得金額が1,000万円超の場合は適用できないといった,縮減措置がとられる。

・縮減措置の概要

以上です。次回は法人関係の改正をお話しいたします。それではまた!

平成31年税制改正大綱 NO.1

みなさんこんにちは![]()

最近なぜかとても忙しく感じています![]()

そう思っていた先日、年末調整と確定申告の今年の受注状況を確認したら…どちらも、昨年の1.5倍の件数となっていました![]()

さらに、相続税の申告も2件続けていただいていたため、てんやわんやとなっていたようです![]()

私『なるほど…じゃあ事務所の資金繰りは楽になっているよね(笑顔)』![]()

妻(大蔵大臣)『はい?ぜんぜんよくなってないけど(何言ってるの?という顔)』![]()

私『え?(驚愕)』![]()

妻『は?(冷たい目線)』

ああ、あれですね、仕事が忙しいときはお金がなくて、落ち着いたころに少し余裕ができるという経営あるあるですね…![]()

そうしときましょう…![]()

さて今回は、平成31年の税制改正大綱が発表になりましたので、税目別にご紹介していきたいと思います。

今回は所得税をお話ししたと思います。(税務通信 抜粋)

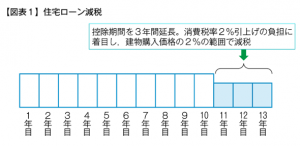

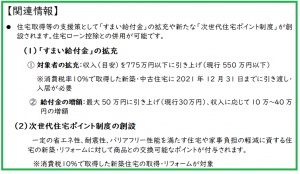

住宅借入金の延長・拡充等(住宅ローン減税)

消費税率10%が適用される住宅取得に関する控除期間が3年延長されます(10年→13年)。

10年目までは現行どおり、年末残高等の1%の控除が受けられます。

11~13年目の3年間では、「①年末残高の1%」又は「②建物購入価格(消費税を除く)の2%を3等分した額」のいずれか少ない方の税額控除が受けられます(下記参照)。

また、補助金等の交付額や直系尊属からの住宅取得等資金の非課税特例の適用額については、11~13年目は住宅の取得等の対価の額から控除しません。

今年10月の消費税率引上げについて、駆け込み需要とその反動減が予想されます。

消費者の増税負担を軽減するという観点から、延長・拡充等が決まりました。

○ 10年目まで→年末残高等の1%を控除 (最大40万円)

○ 11~13年目→各年において,次の①か②のいずれか少ない方を税額控除

①年末残高(上限4,000万円※)の1%

②建物購入価格(消費税を除く)の2%(上限4,000万円※)÷3

※①②ともに認定長期優良住宅及び認定低炭素住宅の場合,5,000万円

適用時期 居住年が平成31年以後の者に対し,平成32年(2020年)10月1日以後に交付する所得税額の特別控除証明書から

次回は、相続税・贈与税についてお話いたします。それではまた!

相続税申告について

みなさんこんにちは![]()

正月は年末まで自宅でゴロゴロ![]() 年が明けると自分の実家に1日、妻の実家に1日お邪魔して夕食を食べるのが通例となっています

年が明けると自分の実家に1日、妻の実家に1日お邪魔して夕食を食べるのが通例となっています![]()

お酒をがばがば飲んで、朝9時くらいに起床すること4日間…体重が2キロ増…![]()

まずい![]() おととしの最高体重と同じになってしまった

おととしの最高体重と同じになってしまった![]()

去年の夏ごろ、自転車とゴルフを毎週していた時の体重から約8キロも太ってしまいました![]()

…こ、これはまずい…とりあえず、夕食を糖質オフから始めてみます![]()

さて、今回は税務通信NO.3536から、国税庁が発表した『相続税の調査及び申告状況を公表』を掲載したいと思います。

相続財産合計額は直近10年で最高になったということです。

お金ってあるところにはあるのですね。

一部抜粋してお送りします。

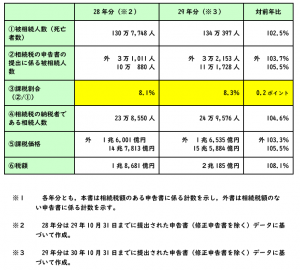

国税庁は12月12日,平成29事務年度における相続税の調査等の状況と平成29年分の申告状況を公表した。

前事務年度と比べ,実地調査件数と申告漏れ課税価格,追徴税額はいずれも増加。

海外資産関連事案についても実地調査件数と申告漏れ課税価格が前事務年度を上回った。

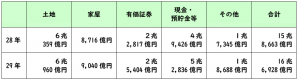

また,現金・預貯金等や土地等を含む相続財産の合計額は約16兆円超となり、直近10年で最も高い数値となった。

申告漏れ相続財産現金・預貯金等の割合が多く

相続税の実地調査は,基礎控除額の引下げ等が行われた平成27年に発生した相続を中心に,過少申告や無申告が想定される事案等の結果が示された(表1)。

申告漏れ相続財産の金額の内訳については,現金・預貯金等が1,183億円(同1,070億円),有価証券が527億円(同535億円),土地が410億円(同383億円)だった。

【表1】相続税の調査事績

課税価格等が平成6年以後で最高値

相続税の申告事績は,平成29年中に亡くなった被相続人から,相続等で財産を取得した人の申告について,平成30年10月31日までに提出された申告書の相続税額があるものが公表された(表3)。

被相続人(死亡者数)は134万397人(前年130万7,748人),相続税の申告書の提出に係る被相続人数は11万1,728人(同10万5,880人),課税割合は8.3%(同8.1%),相続税の納税者である相続人数は24万9,576人(同23万8,550人),課税価格は15兆5,884億円(同14兆7,813億円)といずれも増加し、平成6年以後で最も高い数値となった。

また,相続財産の金額は表4のとおりだった。

【表3】相続税の申告状況 (※1)

【表4】相続財産の金額の推移

課税割合(亡くなった方から実際に申告を行った相続人)の割合が8.3%と改正前の4.2%と比べると倍近く増えています。

実際、相続に関するご相談も依然と比べて断然増加しています。

次回は、調査実例も記載されておりましたので、解説しながらお話ししたいと思います。

それではまた!

配偶者控除・配偶者特別控除について

みなさんこんにちは![]()

HPのリニューアルのため1月半ほどブログをお休みしていましたが、リニューアルも終わり、再開の運びとなりました![]()

気が付けばもう師走…一年はあっという間ですね![]()

今年もラストスパートを頑張っていこうと思っています![]()

さて、再開の1回目何をお話ししようかと考えておりますと、時期も時期なので年末調整についてお話ししたいと思います。

今回の年末調整は何といっても、記入しなければいけない紙が一枚増えました!『給与所得者の配偶者控除等申告書』です!

以前は保険料控除等申告書の右上に表示されていたのですが、平成30年改正にて、配偶者特別控除の枠が拡大されたことに伴い、配偶者特別控除に関する用紙が独立されました。

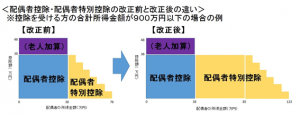

では配偶者特別控除が改正されたのかといいますと、下記の図のようになりました。

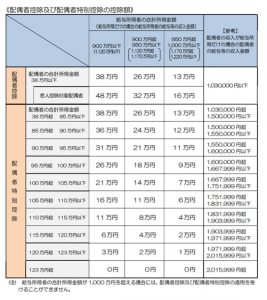

具体的に一覧表にすると下記のようになります。

うん。複雑すぎてようわかりません。

概略を説明すると、

①

いままでは、配偶者について103万円(給与収入)までが38万円の控除を受けられる範囲でしたが、150万円まで拡充された。

②

配偶者控除について、今までは所得者の所得金額での制限がありませんでしたが、平成30年から所得が1,000万円超(給与収入では1,220万円超)の所得者については、配偶者控除の適用ができなくなりました。(所得金額が900万円から1,000万円までは段階的に減額される)

となります。

現場では、実際お客様に説明しても、「?」となり、さらに用紙の書き方に至っては、自分もどう説明していいのかわからず、概要のみ説明して、『もし社員で該当する人がいる場合にはその人に個別で指導するのでご連絡ください』と伝えております。

本当に、誰が作ったのやらこの制度…。

まして、年末調整時期に配偶者の所得金額の正確な金額などどうやって調べるの?という疑問まで出てきます。

配偶者の会社が年末最後に賞与を支給するところで、本人のところは年内還付する会社であれば、正確な見積額は計算できないと思うのですが…

もし、詳しく用紙の記載等をお知りになりたい方はご連絡くださいませ。それではまた!