積立型生命保険の税務 その2

みなさんこんにちは![]()

花粉症も治り、自転車シーズンとなりました![]()

早速先日自転車に乗って70キロほど走ってきたのですが、その日は風が強くて大変でした![]()

平坦の場所では25~30キロくらいで走行できるのできるのですが、向かい風がつよく、漕いでも漕いでも17、8キロしかでず、体力を相当使いました![]()

![]()

その日は100キロの予定をしていたのですが、ギブアップでした![]()

なんとか6/8の寒河江のイベントまでに山登りを含めた110キロをトレーニングで行いたいと思っています![]()

頑張ります![]()

![]()

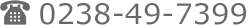

さて今回は、前回の続きである積立型生命保険の今後の税務処理の図解をご紹介したいと思います。(税務通信参照)

・・・まあ、よくわからなくなってきました。

統一されたと考えればいいのでしょうが、慣れるまで時間がかかりそうです。

今後は、生命保険会社も試行錯誤を行っていろいろは商品を開発してくると思いますので、今後もこの件については注意してみていかなければと思っております。

それではまた!

積立型生命保険の税務 その1

みなさんこんにちは![]()

大型連休となった今回のGW、みなさまはいかがでしたでしょうか![]()

私はというと風邪で寝込んでました( ;∀;)![]()

連休の初めは妻が風邪でダウンし、そのあとは私にその風邪が移行(妻曰く私はうつしていないと言っています)し、最後の3日間はほとんど寝たきりで過ごしました![]()

![]()

いつも、大型連休となると風邪をひいている気がします![]()

まあ、仕事に支障がなかったので良かったと思っています![]()

さて、今回は積立型生命保険の今後の取り扱いの速報がでましたので、ご紹介したいと思います。

結論から言いますと、『節税対策で生命保険を使うことはほぼなくなった』という感想です。

今後は、福利厚生目的養老保険以外の積立型生命保険はほぼ、節税効果がないと思った方がよいようです。

まあ、何事もほどほどにするべきですね。

これで、保険業界は大パニックが起きており、現在、積立型生命保険のほとんどが販売を自粛している状態となっています。

今後、今まで積立型生命保険を中心に販売を進めていた保険会社は厳しい立場に置かれることが予想されます。

もしかすると、統合等が行われる可能性もあると私は思っています。

前置きが長くなりました。今回は概要をお話しし、次回はその概要を図解したものを紹介していきたいと思います。(税務通信より抜粋)

次回は上記概要の図解をご紹介したいと思います。

名義変更を目的とした“低解約返戻金タイプの保険”に注意

みなさんこんにちは 😀

10月は仕事がたくさんあり、休みをなかなか取れなかったので、普段は仕事をしている祝日(11/3)は休みました ![]()

独立して3カ月余りですが、仕事があって休みが取れないことはありがたいです 😳

でも、休みもしっかりとってリフレッシュすることも大事だと思った今日この頃です 😕

もう少し落ち着いたら1泊2日の温泉旅行にでも行ってみたいです(#^^#)(ここ3,4年行っていないので・・・)

さて今回は、税務のお話をしたいと思います。

自分の仕事の関係上生命保険のご相談やご提案をする機会があります。

その中で『低解約返戻金型逓増定期保険』について、ここ半年の間で税務上の問題や、税務当局への情報提供義務化のニュースが出てきましたので、まとめてみました。

★ 『低解約返戻金型逓増定期保険』とは? ★

『低解約返戻金型逓増定期保険』は、契約から一定期間(以下、低解約返戻金期間)の「解約返戻金」が低額に設定されている一方で、その低解約返戻金期間経過後の「解約返戻金」が高額になることが特徴です。

この保険商品について、税務上問題視されるのは、低解約返戻金期間中に法人から役員へ名義変更された場合の役員個人の所得税です。

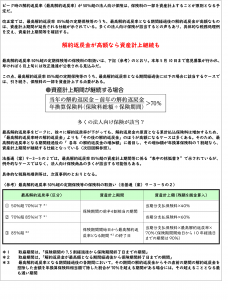

| 契約4年目(低解約返戻金期間最終年)/法人契約 |

|

法人から役員に名義変更。(売却) ⇒評価額:「解約返戻金」の額800万円(所基通36-37) 上記金額を役員が法人へ支払い名義変更(契約者を法人から個人へ)を行います。 |

| 契約5年目/個人(役員)契約 |

|

役員が5年目の保険料1000万円を支払ったうえで、同保険を解約し、一時金として解約返戻金4750万円を受ける(一時所得に該当:所基通34-1) <一時所得の計算> ① 解約返戻金4750万円-(法人への支払分800万円+保険料1000万円)=2950万円 ② (2950万円-特別控除50万円)×1/2=課税対象金額1450万円 |

上記取引は法人・個人の取引とも現在では適法となっています。

しかし、そもそも所得税基本通達の取り扱いは、法令を前提として、基本的な課税上の取り扱いを明らかにしたものです。

そのため、形式的にはこの通達に沿った形で課税の処理を行っていても、個別の事実関係によっては個人の受ける経済的利益の額の評価として合理性があるものとは言い切れず、税務上、否認されるリスクが生じることが考えられます。

つまり、所得税基本通達36-37により、保険契約の管理の評価を「解約返戻金800万円」としても、「名義変更された年までの払込保険料累計額4000万円」や「翌年の解約返戻金4750万円」を踏まえれば、役員個人に生じる経済的利益の額が800万円で果たして適正なのかという疑問が生じるということです。

これについては、はっきりとした明言がなされてないため、今後、調査や判例等で見解が示されるものだと思われます。

さらに、平成27年度税制改正により、保険会社が税務当局に提出する「生命保険契約等の一時金の支払調書」の記載事項として、新たに以下の項目が追加され、30年1月1日以後に支払いの確定する生命保険等で同日以後に名義変更が行われたものに適用されます。(所法225①四、所令351①、所規86、27年改正所規附則17)

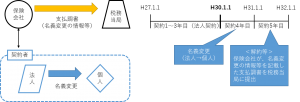

(イメージ図)

同改正の背景は、上記『低解約返戻金型逓増定期保険』のケースなどが散見されたためです。

同保険は、低解約返戻金期間が、上記契約のような4・5年程度に設定されていることが一般的であり、既に契約している同保険についても、30年1月1日以後に法人から個人への名義変更を行った場合には、その名義変更の情報が税務当局に把握されることになります。

もっとも、税務当局は、現在でも、生命保険契約等の名義変更の情報を内部的に収集しているわけですが、今後は、同支払調書の記載事項として法定化された名義変更の情報を基に、調査や行政指導が行われることが考えられます。

要は、現在の法律では適法である取引ですが、通常の取引の考え方から逸脱していると税務当局は判断しており、この取引が多く横行するようであれば法律を変えていこうと思い監視を強めたということだと思います。そう考えるとすでに契約したものも含め名義変更を安易に行うと税務調査等で指摘事項とされる可能性が高いと思われます。これから検討する場合にもこのリスクは十分理解をしたうえで行うべきと考えます。

今回は図解が多かったため、ボリュームが多いですがご了承ください。

それではまた。