個人型確定拠出年金を知ろう!(1回目)

みなさんこんにちは![]()

先日、大雪が降ったので、屋根の雪下ろしをしました![]()

![]()

私の家は他のところよりも雪が積もりやすいため、1メートル以上屋根に積もっていました![]()

雪下ろしは本当に重労働です![]()

2日に分けて行ったのですが、翌日から筋肉痛でバリバリです![]()

日ごろ使っていないところが痛くて、大変でした![]()

まだ、雪が続くようですが、今年はもう雪下ろしをしたくないので、降らないよう祈っております![]()

さて、今回は個人型確定拠出年金についてお話ししたいと思います。

従来は『401K(確定拠出年金)』と言われているものですが、個人型確定拠出年金については、『iDeCo(イデコ)』という愛称がつきました。

そのため、今後は『401K』より『iDeCo』という言葉がニュース等で報じられると思います。

正直自分はこの確定拠出年金というものの仕組みが分かりませんでした。

言葉は聞いたことはありましたが、自営業や、大企業が行うものという認識でしたので、しくみを学ぼうとしませんでした。

しかし2017年1月より厚生年金等に加入しているサラリーマンや、専業主婦も加入することが出来るようになり、だれでも加入できる状態になったことをニュースで知りました。

そこで、本格的に調べてみると、うまく使えば上手に節税や貯蓄ができるものでしたので、皆様にお伝えしたいと思いました。

確定拠出年金には、企業型と個人型と2種類ありますが、ここでは個人型を中心にお話ししたいと思います。

かなりボリュームが多くなる予定なので、何度かに分けてお話ししたいと思います。

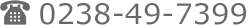

1. 年金制度の基本

国から毎年一定のお金(年金)をもらえる制度を公的年金制度といいます。

それに加えて公的年金に上乗せできる年金(私的年金)があり、この代表が『確定拠出年金』です。

図にすると以下のようになります。

公的年金のタイプ一覧

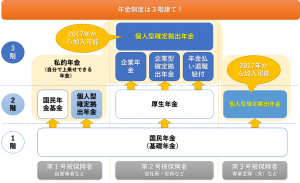

2.確定拠出年金のメリット

確定拠出年金は、老後の御金を貯めるのにとても有効です。

この制度の特長は、加入者の運用成績次第で将来の受取額が変わるところです。

公的年金は将来の受取額はある程度確定していますが、確定拠出年金の場合は確定しているのは毎月の掛け金のみです。

確定拠出年金は運用生成が良ければ将来の受取額が増えるほか、掛け金による節税効果や利益・受取時の税制優遇を受けられたりするなど、様々なメリットがあります。

(図解)

詳しい、説明は次回にお話ししたいと思います。

それではまた!

セルフメディケーション税制の創設~病院に行かなくても控除が受けられる!~

みなさんこんにちは![]()

とうとう雪が本格的になりました![]()

![]()

先日長井に車で移動中、車が横転している光景を4台見かけたときは驚きでした![]()

毎年、10台くらいは見ているのですが、一日で4台見たのは初めてで、自分も車の運転は気を付けようと思った次第です![]()

皆様もお気をつけてください![]()

さて、今回は『セルフメディケーション税制』についてお話しようと思います。

この税制は、平成29年から新たに創設された税制です。

今までは、医療費については『医療費控除』を利用して、所得税の減額が行われておりました。

この税制は、その『医療費控除』の特例として、薬局やドラッグストアで対象となる市販薬を購入した金額を基に、所得税の減額を行うというものです。

『医療費控除』は現行通りありますが、『セルフメディケーション税制』との選択適用になるので、どちらの控除額が大きくなるかは試算して判断しなければなりません。

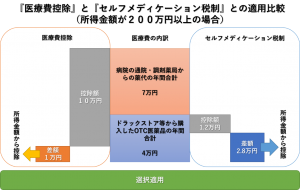

『医療費控除』と『セルフメディケーション税制』の所得税の減額の仕組みは、次のようになっています。

上記の医療費の内訳であれば、『セルフメディケーション税制』を選択したほうが、控除額が増えることになります。

あまり、病院には行かずに、市販薬で風邪など治す方などは、『セルフメディケーション税制』が創設されたことにより、控除できる可能性が高まりました。

では、ドラックストア等で販売している医薬品がすべて該当するかといえばそうでもありません。

医療用医薬品でも使われている82成分を含む約1500品目がOTC医薬品の対象となります。

とはいっても、そのようなことは詳しい人ではないとわからないことですので、対象となる医薬品には下のマークがパッケージに印刷されるようです。

また、レシートにも対象となるものには、何かしらの目印がつくようです。

これにより、来年からの確定申告より医療費に関しての申告が変わります。

添付書類についても、領収書ではなく、内容が分かるレシートを添付するようになりますので、領収書だけではなく、内容が分かるレシートを捨てないように来年まで保存しなければなりません。

申告は来年ですが、レシート保存はもう始まっています。

もう買ったものがあるという方は、財布や薬のパッケージを確認してみてください。

それでは、また!

あけましておめでとうございます

みなさま、あけましておめでとうございます![]()

![]()

今年もよろしくお願いいたします![]()

![]()

正月休みは早送りをしているかの如くあっという間に過ぎ、仕事に勤しんでおります![]()

なんで休みという時間はあっという間なんでしょう

あれですね、学生時代の時も思っていましたが、夏休みなど、始まる前はウキウキで、待ち遠しいのですが、始まってしまうとあっという間に終わるというあれです![]()

さて今回は平成29年初めの回ということで今年の抱負をお話ししたいと思います![]()

1 HP更新を続けること

まずは、このブログの更新を継続していきたいと思います

遅れ気味になった時期もありましたが、まずは続けることが大事だと思っています

また、このブログを行うことによってお客様に有益な情報を提供するだけではなく、実は自分の知識向上や戒め等にもなっておりますので、今年も頑張って更新していきます!

2 研修時間のノルマをクリアする

税理士には年間研修時間の義務化がありまして、年間36時間の研修を受けなければなりません

まことに恥ずかしながら今までクリアしたことがなく、特に罰則もなかったためしていませんでした

指定された研修でないと認められなかったりするなど、難しい部分もありますが、制度がある限り仕方ありません

今回こそはクリアしたいと思います

3 健康な体を取り戻す!

仕事を満足にするにはまずは体が基本ということで、今年1年は、1年かけて健康体に戻すことを目標にしていきたいと思っています

まずは、数値目標として『体重を標準体重に戻す』をしていきたいと思います

とはいっても、20キロ近く痩せないと標準体重にならないため、今年1年かけてじっくり体を戻していきたいと思います

4 旅行に行く!

プライベートの充実は、仕事の充実につながると思います

ですので、今年は旅行に行きたいと思います

そんな遠くに行くなんて思っていません

国内でいいんです

プライベートではここ5年くらい行っていないので、近場でいいので行きたいと思っています

夢は47都道府県制覇です

特に九州・四国にはまだ行ったことがないので行ってみたいです

来週からは、また税務等のお話に戻したいと思います

今年から特に所得税関係の法律が大きく変わってきているので、まずは所得税中心でお話したいと考えています。

それではまた!

感謝💛 今年も一年ありがとうございました

みなさんこんにちは![]()

今年もあと数日となりました![]()

今年は本当にいろいろなことがありました![]()

まさか自分が独立するなんて思ってもいませんでした![]()

![]() 本当に周りの皆様にご協力いただきました。この場をお借りして感謝申し上げます

本当に周りの皆様にご協力いただきました。この場をお借りして感謝申し上げます ![]()

年内に年末調整の業務をこなそう!と息巻いていますが、年末になるといろいろ仕事が舞い込んでくるもので、すべて予定に入れ込んだら30日まで予定がぎっしり![]()

あれ? 正月休みがどこ行った? 翌年も1月3日から通常業務でございます。

仕事ができる喜びをかみしめつつ、いつかまとまった時間がとれたら温泉旅行にでも行くぞー!と夢見ています。(いつのことやら・・・)

でも、まだ独立して半年くらいですが、休みはどこ?なんていっていることは非常に恵まれていると感じています。

やはり独立時の一番の不安は『仕事があるかどうか』でしたので、こうして皆様から仕事をいただけることは感謝、感謝です。

まだまだ、未熟な私ですが、これからも精進してよりよいサービスを提供できるように頑張っていきます。

さて今回は、年末スペシャルということで、いままで撮りためていた写真を公開したいと思います。

決して、テレビの総集編特番みたいなことでは決してありませんのであしからず![]()

![]()

まずは、こちら![]()

うーむ・・・![]() 机にあごをついて哀愁に浸っています。どこ見ているんだい?

机にあごをついて哀愁に浸っています。どこ見ているんだい?

つづいてこちら![]()

れん 『かまってちょうだいなー。ごろにゃん。』

仕事中いつも膝の上に乗りたがってこんな状態になっています。…ああ仕事ができない(涙でも嬉)

つづきましてこちら![]()

2匹でぐうぐう寝ています。

なかなかありつけないレアshotです

ちょっとごまが苦しそうな気がしますが、かまわず爆睡していました。

ごまのかわいいshot!はこちら

これは、やばいっす。可愛すぎです。あのアゴの部分がちょっと沈んでいるのがまた

カワ(・∀・)イイ!! お気に入りの一枚です

もひとつドン![]()

これもカワ(・∀・)イイ!! てか、野生だったら一発で食べられますね、隙がありすぎです

それだけ自分に信頼を寄せてる証ですね うーん ![]() 癒されるぅ

癒されるぅ ![]()

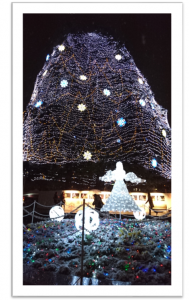

最後に、今年の仙台の光のページェントです![]()

今年は、なかなか旅行などにも行けなかったなか、年末にやっと旅行っぽいことをした時の写真です。

それでもこの日は仕事で仙台に来ていたので、厳密には旅行ではありません![]()

しかも、この日だけ仙台が吹雪に見舞われ、上を向くと雪が当たるという、ある意味レアな時で、雪の中の光のぺージェントはとてもきれいでした。

でも、これにはオチがついてます。

自分 『きれいだね』![]()

カミさん 『うん…それより寒くて、もう無理![]() 帰ろー』

帰ろー』![]()

…私たちには、ロマンチックという言葉は存在しないようです。

自分 『はいはい、うまいもの食って帰ろうね。』

カミさん 『わーい(*´▽`*)』

…うん、これぞ『花より団子』![]()

みなさん、よいお年を!それではまた!

大善と小善を考える

みなさんこんにちは![]()

10月の初めに ![]() ジム

ジム![]() に行っていることをお話したと思うのですが、それからも、週2回、いけない時でも週1はジムに行っています

に行っていることをお話したと思うのですが、それからも、週2回、いけない時でも週1はジムに行っています![]()

成果は・・・なんとさらに10月の時よりも体重が3キロ太りました![]()

うーんなぜ?筋肉はついてきてる実感はあるんです![]()

でもやせない![]()

どんどん体が大きくなっています

妻からは『どこ目指しているの?プロレス?相撲?マッチョは嫌よ。』と冷たいお言葉・・・![]()

うう…痩せたい…![]()

さて気を取り直して、今回は仕事塾をお話していきたいと思います。

みなさん、 『大善と小善』 という言葉はお聞きしたことはありますでしょうか。

この言葉は戦国武将の武田信玄が、『小善は大悪に似て、大善は非情に似たり』と語ったといわれています。

この言葉は、企業経営の時にも考えなければならない言葉であり、京セラ創業者の稲盛和夫先生が多くお話しています

私も先日この考え方を改めて感じることがありました。

この言葉は本当に大切な意味を持っているものですので是非お伝えしたいと思い、今回のタイトルにさせていただきました。

まずは、稲盛和夫先生のオフィシャルサイトでは以下のようにお話しています。

小善は大悪に似たり

人間関係の基本は、愛情をもって接することにあります。しかし、盲目の愛であったり、溺愛であってはなりません。

上司と部下の関係でも、信念もなく部下に迎合する上司は、一見愛情深いように見えますが、結果として部下をダメにしていきます。これを小善といいます。表面的な愛情は相手を不幸にします。

逆に信念をもって厳しく指導する上司は、けむたいかもしれませんが、長い目で見れば部下を大きく成長させることになります。これが大善です。

真の愛情とは、どうあることが相手にとって本当に良いのかを厳しく見極めることなのです。

稲盛和夫先生はここでは上司と部下に例えてお話をしています。

私は、このお話は家族経営を行っている方により強く考えていただきたいと思っています。

なぜならば、上司や部下の関係の中に家族という血のつながりを持っていることによってこの考え方通りにならない事情が多いと感じているからです。

いま多くの経営者が抱えている問題は事業承継であり、その多くが、現経営者の子供への承継ではなないでしょうか。

私もそのような承継問題のご相談を受けるのですが、一番問題だと感じているのが、先代の経営者が、承継する後継者に本当の想いを伝えていないことです。

『本当はこうしてもらいたい』『なんで言ったことをやらないんだ』と思っていても、話せないでいる。ということが多々見受けられます。

さらにいけないのは、通常の社員にはいっているのに、いざ自分の家族という立場になると言わない。といった具合です。

気持ちはわかります。

家族はそれぞれいろいろな考えがあるので、言いたいことが言えない状況や、踏み込んではいけない領域みたいなものも近いからこそ感じ取ってしまい言いたいことを躊躇するということは在ると思います。

では、稲盛和夫先生が言っていた『大善と小善』を考えてください。

先生が言う『溺愛』になっていませんか?

実際に経営者の家族が会社にいること自体が、他の社員からすれば、それだけで『特別』な状態になっていることを感じなければなりません。だから、他の社員以上に厳しい目で指導しなければいけないと考えます。

目の前の子供がかわいいからと何も言わないことは、『デパートでおもちゃをほしいがっために駄々をこねてる子供に泣かれるのが嫌ですぐに買い与えること』と一緒だと思います。

厳しいことを言っていると自分も思います。

しかし、それを言える時に言わないと後継者が経営者になった時にそれ以上の厳しい状況になることを考えなければなりません。

実際にそのような状況になった、またはなりつつある方を幾度もなく見てきました。

本当にこの問題は根深く難しいものです。

『かわいい子には旅をさせよ』『獅子の子落とし』ということが昔から言われておりますが、それができるのも、事業承継を行っているその時が一番効果的だと思います。

ぜひ、思い当たる方はもう一度考えてみてはいかがでしょうか。

ではまた!