京都に行ってきました

先日、大阪での研修に参加後、京都の方まで足を伸ばして少し観光してきました![]()

まだ紅葉は早いかな?という感じではありましたが、日常を忘れさせてくれる所でした![]()

京都に行ったのは高校生の修学旅行以来なので・・・![]()

かれこれ、18年前・・・![]()

えぇーーー![]()

時間が経つのは早いな![]() 年とったな

年とったな![]() と感慨深く、観光してきました

と感慨深く、観光してきました

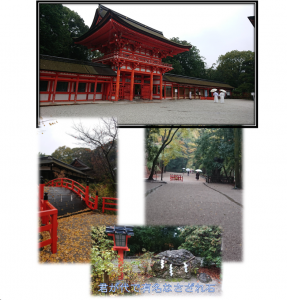

まずは、今外国人の間で一番人気の観光スポット![]()

「伏見稲荷大社」です

初めて行ってきました![]()

というか、山登りとは思いもせずにスーツ姿に革靴で行って後悔しました・・・![]()

でも、山頂まで行ってきましたよ![]()

そして、おみくじを引いてきたんですが・・・![]() なんと・・・・

なんと・・・・

「大大吉」だったんです![]() すごいです

すごいです![]() 初めて引きました

初めて引きました![]()

次は「下鴨神社」です

生憎の雨ではありましたが、雨だからこその厳かさも感じてきました![]()

朱色のコントラストがたまりませんね![]()

下鴨神社の中を川が流れているんですねぇ 「御手洗川」だそうです![]()

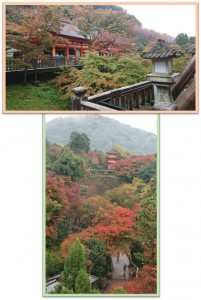

次は「清水寺」です

実は私、行ったことがなかったんですよ![]()

なので、行ってみたいと思い行ってきました![]()

祇園四条駅で降りて、花見小路を通り、石堀小路、ねねの道、一年坂、二年坂、産寧坂と歩き、京都らしい風情のある道を歩きました![]()

思ったほど混雑しておらず、歩きやすかったです![]()

清水寺についたら、一気に人が増えて吃驚しました![]()

有名な「清水の舞台」は、工事中だったようで、幕に覆われていました![]()

残念です![]()

でも、景色は最高にキレイでしたね![]()

学生の頃は目的地での観光を楽しみましたが、この年になって目的地に行くまでの過程(道のり)を楽しむのも観光だな~と感じてきました![]()

![]()

![]()

では、また!!

H29.12月 臨時休業のお知らせ

研修会参加のため

12月1日は

お休みとさせて頂きます。

H29年11月の臨時休業日

研修会参加のため

11月13日及び、16・17日は

臨時休業とさせて頂きます。

お金の使い方

みなさんこんにちは![]()

先日米沢でマラソン&サイクリング行事が行われました![]()

結構大規模な行事で、道路のいたるところが午前中閉鎖しました![]()

私の自宅がその閉鎖される道路の近くだったので、とにかく移動が大変でした![]()

![]()

お昼ごはんを買いに出かけたのはいいのですが、帰り道を間違えてしまって、市内なのに1時間も移動がかかってしまいました![]()

疲れた…![]()

でも、こういったイベントをしないと町は活性化されないですね![]()

![]()

ガマンガマン![]()

さて、今回はお金についてお話ししたいと思います。

税金などのお話しではなく、今までいろいろなお客様をみてきまして、事業がうまくいっている方と、うまく波に乗れずに苦戦している方を見てきました。

その違いは何だろうかと考えると、お金の考え方というか使い方に一定の共通点があると感じました。

これはあくまでの私の主観ですのであしからず。

お金というと皆さんはどう思っていますか。

「使うとなくなるから使いたくない。」

「借金してまで何かに投資をしたくない」

なんてお話しは多く聞かれます。

私も、できるだけ使わなくていいものは使わないですし、投資にはすごく慎重になります。

誰だってできるだけ借金はしたくないですよね。

借金については、いろいろな考え方があるので一概には言えませんが、経営が順調に推移しているところは、お金の使い方には共通点があるようです。

それは、「使うべきところには投資を惜しまず、それ以外はとことん抑える」というところです。

そんなの当り前と思われるかもしれませんが、経営が順調に推移している経営者は想像以上に極端です。

投資については何千万というお金をポンと使い、それ以外は紙一枚でももったいないという考え方です。

もったいないということでよくあることは、クレジットカードを極力使わないという方は多くいらっしゃいます。

私なんかはポイントが付くので、通販ではよく利用していますが、支出を抑えるためにはカードは利用しないほうがいいという考え方には共感しています。

自分もたまにあるのですが、カードを使うと余計に使ったり、何に使ったか忘れたりします。それが積み重なって支出が増えていくのだなと実感しています。

あるお客様はやはりカードを使わないことにより、あるお金でやりくりするようになる、と言っていました。

この考え方は非常に重要だと思います。

他の支出で多いのは保険の過剰加入です。

保険は義理や慣習で内容を吟味せず加入しているものも中にはあります。

中には、「会社にしたのであれば入っているのは当たり前です」という理由で勧めてきたと聞いたことがあります。

そういった「他ではあたりまえ」など何を根拠で言っているのかわからないで加入を勧めることもありますので注意が必要です。

税理士事務所では保険代理店を取り扱っているところもあります。

ちなみに私は代理店はしない方向で考えています。

どうしても代理店になってしまうと、その商品を売りたい気持ちになり、本当にお客様にとって大事なのかが後回しになってしまいそうだからです。

もちろん、税理士事務所が保険代理店をしていること自体を否定しているわけではありません。

保険の加入はお客様のリスク管理の観点からは非常に大切な事項の一つですので、シミュレーション・加入を一手にできることは非常に有効なことだと思っています。

私は、その部分については「餅屋は餅屋」として、シミュレーションや加入はあえて保険代理店や銀行等へ依頼しています。

この考え方は人それぞれだと思っています。

大事なのは、「何のために加入するのか」「将来の資金繰りに無理は生じないか」ということをしっかりと確認することが大事です。

決して受け売りで加入することがないようにすることです。

こうして書いていると言われればそりゃそうだと思えることだと思いますが、いざやってみようと思うと難しいものです。

私なんかも断るのが苦手ですので、冷や汗ものです。

でも断るものはしっかりと断る、購入等する場合には本当に必要なのか考え抜くという基本に立ち返りもう一度見直していかれてはいかがでしょうか。

それではまた!

相談調が大事

みなさんこんにちは![]()

みなさんこの記事を見ているのであれば気が付いた方もいらっしゃると思いますが、HPをリニューアルしました![]() (写真)

(写真)

車を買い替えたのでリニューアルしたのですが、なんか、車がメインになって、カタログっぽい感じになっちゃいました![]()

この車のカラーはおそらく、県内でも数台もしかすると1台しかないかもしれないくらい珍しいものです![]()

当社のイメージカラーが黄色だったため、このようなカラーリングにしました![]()

![]()

![]()

![]()

道端でこの車を見つけたら十中八九私です![]()

よろしくお願いいたします![]()

さて、今回は、松下幸之助さん著の『人を活かす経営』から「相談調が大事」を抜粋してお話ししていきたいと思います。

企業であると団体であるとを問わず、人を使う立場にある人は、つねにどうすれば部下の人々に喜んで働いてもらえるか、いろいろ苦心しておられると思う。

その点について、私なりに大切だと思うことの一つは、やはり使う方の人と使われる方の人とが、人間的な結びつきというか、人間的な融合というか、そういう精神と精神、心と心がふれあるような関係を作り上げていくということである。

たとえば、ある一つのことを人にやってもらうという場合に、単にそのことを命じてればそれで事が運ぶ、というように考えてはいけない。

指示し、命令することはもちろん必要だが、同時にまた、その指示や命令がどのように咀嚼され、受け入れられるか、その人の感情がその指示をどういうように迎えるか、というようなことについて、よく考えつつそのことに当たるのでなければならない。

よく、世の中にワンマンとかいわれる人がある。

ワンマンはとかく命令的に、一方的にものを考える。

むろんワンマンといわれる人は、いろいろな経験に富んだ人であるし、すぐれた人が多いと考えていい。

だから、だいたいその命令通りにやって間違いない場合が多いだろう。

しかし、そういう進め方ばかりしていると、それだけではどこかに不満が残る。

力とか権威に圧倒されて、もうひとつ心の底から共鳴できない、といったことになりやすい。

仕方なしに、「じゃあ、ついていこうか」ということになる。

それでは本当にいい知恵が生まれるとか、本当の力が生み出されることにはならないと思う。

だから、人に何か指示し、命令するにあたっては、「あんたの意見はどうか。ぼくはこう思うんだがどうか」というように、その人の意見にあてはまるか、また恵心出来るかどうかを、よく聞いてあげなくてはいけない。

そしてその聞き方にしても、相手が返事のしやすいようにしてあげないといけない。

そういうところが一つのコツで、それが人を活かして使う上で非常に大事ではないだろうか。

このお話しを初めて読んだとき自分の中にあったモヤモヤが一気に解決したことを覚えています。

最近の若い人は、言ったことしかできないし、しない。ということをよく聞きます。

なぜそいう人が増えているのか考えたときに一つの考えが浮かびました。

松下幸之助氏の言葉を借りると、「ワンマンといわれる方、またはそれに近い方」からしか物事を指示命令されていなかったのではと思います。

つまり、受ける側ではなく、指示する側に問題があるのでないかと思うのです。

人は言われたことをやるのは楽です。

考えなくてもいいからです。

だけど、松下幸之助氏の指示命令の仕方は言われたことに対し、自分の考えをまとめ、納得したうえでその指示命令したことをするやり方です。

そうすれば、この指示命令の本来の意味を知り、その後にどのようなことが起きるか、または、行動しなければならないかわかります。

最近の若い子はと、一刀両断するまえに、一度考えてみてください。

「とりあえず、これをして」「やればどういう意味か分かるから」と言っていませんか?

現在の若い人たちは失敗することを極端に恐れているように思えます。

情報がありふれている今、できることが当たり前になっている風潮があるため、自分が知らないこと、わからないことは極力行わない思考になっています。

だからこそ、松下幸之助氏が言っている、指示命令の仕方が今活かされるべきではないでしょうか。

それではまた!