トラブル対処法

みなさんこんにちは![]()

1か月ぶりの更新となりましたこと大変申し訳ございません![]()

![]()

6月は特に何があるということではなかったのですが、毎日バタバタしていまして、更新が出来ずじまいとなってしまいました![]()

今後はなるべく更新が遅れることがないよう気を付けます![]()

さて、今回は最近あった出来事からお話をしたいと思います。

取引先へ私が紹介した方が、約束を守らず、最終的には取引の内容でトラブルを起こし、担当を変更させられるということがありました。

この件については、私が紹介した手前、責任を感じ、取引先とその紹介者の間に立って調整はしていたのですが、最後には私が関与していないところでトラブルを起こしてしまいました。

私が知っているトラブルだけで、3回ありました。

最初のトラブルは約束のドタキャンから始まりました。

その時も私から注意をしたのですが、同じようなトラブルがまた起きたため、その紹介者の上司へ報告し指導するよう依頼をしたのですが、結果としてはまたトラブルを起こしました。

正直に言いますと、2回目のトラブルの時点で、最終的な状況が予想されました。

というのも、自分も経験があるし、以前勤めていたところで管理職をしていたときに嫌となるほど痛感した状況とあまりにも似ていたからです。

1回目のトラブルがあったときに、そのトラブルを犯した人が

① このトラブルが相手に対してどう影響するのか考えていないようだった

② 仕事が忙しくて抜けてしまったと他人事のようにとらえていた

③ 小さなトラブルとの認識で反省していなかった

という感じでした。

それでも、2回目のトラブルが起きなければ特に問題がなかったのです。

でも、起きてしまった。

しかも内容は同じ。

ということは、前回のことをきちんと自分の中で落とし込んで反省をしなかったということです。

3回目は起こるべくして起きたものだと思います。

なぜ起きたのか、簡単です。

反省していなかったからです。

トラブルが起きることは避けられないときもあるものです。

自分のミスだけではなく、いろいろな事情が重なり起こることは多々あります。

しかし。

大切なのはその後です。

なぜそのトラブルが起きたのか、どうすれば避けることができたのかをしっかりと分析し、改善案を自分で見つけ、実行することが非常に大切です。

ここで、気を付けたいのは、不可避な出来事については対策の練りようがないのでそれは考慮しません。

しかし、トラブルというのは必ず自分のミスの部分が存在します。

その部分を今後起こさせないようにするかが重要です。

それを、不可避な出来事のせいに100%するということは絶対にしてはいけません。

トラブルは嬉しい出来事ではなく、苦しかったり、辛かったりするものです。

でも、それは自分だけではなく、相手も同じ思いをしているということを知らなければなりません。

それを受け止めないとその先へはいけません。

相手に同じ気持ちをさせるわけにはいけないと自分を律する必要があります。

トラブルは重なれば重なるほど後からやってくるものは重大なものになります。

だから最初のトラブルでその後同じようなことが起きないよう対策を練らなくてはなりません。

自分も今回の件を踏まえ、気を付けなければと気を引き締めていきたいと思います。

それではまた!

臨時休業のおしらせ

研修会議のため、

平成30年 6月4日(月)・6月5日(火)は、

臨時休業とさせて頂きます。

改正税法 NO4 新・事業承継税制 その3

みなさんこんにちは![]()

今年も自転車の季節がやってきました![]()

今年はクリートといって靴とペダルが一体になる装備も購入し、走っています![]()

このクリートは慣れないと止まるときこけます(実際2.3回こけました)まだまだ練習が必要なのですが、クリートのおかげでペダルをいままでより快適に漕ぐことができます![]()

また体重が少しずつ増えてきてしまったので、トレーニングとダイエットを両立していきたいと思います![]()

さて今回は、事業承継税制の改正その3(最終回)をお話ししたいと思います。

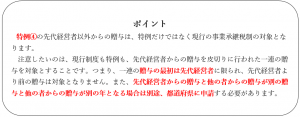

特例⑤ 相続時精算課税制度の適用範囲拡大

平成29年度税制改正において、事業承継税制の対象とした非上場株式の贈与に相続時精算課税制度を適用(併用可)することができるようになりました。

事業承継税制の特例では、特例③特例④(前回参照)のとおり、複数の者から複数の後継者への贈与が対象となるのに伴い、特例後継者が贈与者の推定相続人以外の者(その年1月1日において20歳以上である者に限定)であり、かつその贈与者が同日に60歳以上の者である場合には相続時精算課税を適用できるようになります。

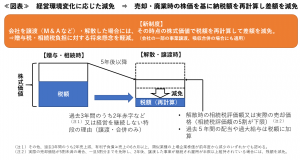

特例⑥ 経営環境変化に応じた減免

現行の事業承継税制は、後継者が株式を売却するなどして納税猶予が取消となった場合には事業承継時の株価を基に贈与税額・相続税額を納付する必要があります。

特例では、経営環境の変化により株価が下落する一定の要件を満たす場合にはその売却や廃業時の株価を再計算し事業承継時のかがくとの差額を減免する制度が導入されます。

経営環境の変化を示す一定の要件とは、図表のように特例認定承継会社の赤字や売上減などですが、実際の売却価格が5割未満の場合はさらに減免する措置も設けられています。

それでは、また!

改正税法 NO4 新・事業承継税制 その2

みなさんこんにちは![]()

実は現在事務所は内装工事を進めています![]()

自宅を事務所として利用しているのですが、プライベート空間と仕事空間がカーテン一枚というほとんど境がない状態のため、今回扉と壁を作ることにしました![]()

![]()

それができて初めて社員を募集することができるかと思っています![]()

より一層仕事を頑張っていきたいと思います![]()

さて今回は事業承継税制の改正その2 を開設したいと思います。

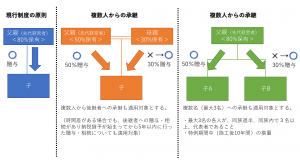

特例③ 後継者は3人まで対象を広げることが可能に

現行事業承継税制は1人の先代経営者から1人の後継者(下図 最左)へと自社株式(非上場株式)を贈与や相続をする制度ですが、今回の特例制度では、この組み合わせのパターンが大きく広がります。

まずは特例の後継者は、①当該特例承継計画(今後、5年間以内に都道府県に提出するもの)に記載された当該特例認定承継会社(事業承継をする会社)の代表権を有する後継者で、かつ②同族関係者と合わせて当該会社の総議決権数の過半数を有する者に限られます。

また、③当該同族関係者のうち、当該会社の議決権を最も多く有するものと規定されていますが、この③については、④当該特例承継計画に当該後継者を2名や3名以上と記載したとすれば、当該議決権数のそれぞれ上位2名、あるいは上位3名の者(図表 最右)まで広げることができます。

ただし、いずれも当該総議決権数の10%以上を有する後継者に限られます。

特例④ 先代経営者以外からの贈与もOK

特例後継者が特例認定承継会社の

次回〝その3″を掲載します! それではまた!

改正税法 NO4 新・事業承継税制 その1

みなさんこんにちは![]()

GWが明けてちょっとブルーな気持ちになっている長澤です![]()

今年は例年と比べ仕事も一区切りしており、比較的満喫した時間を過ごせましたが、過ぎれば寂しさが残るものです![]()

さあまた仕事頑張るぞー(自分に言い聞かせてます!)![]()

![]()

さて今回は、事業承継税制の改正についてお話ししたいと思います。

私としてはこの改正が今年度の一番の目玉だと思っています。

期間限定の改正ではあるものの、今までの税制は何だったんだと思うくらい今回の改正は思い切っています。

内容は、従前の事業承継税制の改正部分のみ解説いたしますので根本となる事業承継税制について不明な点がある場合にはご連絡ください。

ボリュームが多いので3回に分けて説明していきたいと思います。

今回は1回目ということで、特例の概要から説明をしていきたいと思います。

1.特例の概要

中小企業の事業承継を積極的に後押しする税制改正が行われました。

それは、事業承継を行う際に自社株式(非上場株式)に係る贈与税・相続税の100%を納税猶予する新たな事業承継税制(納税猶予制度)の創設です。

10年間の特例措置ながら適用要件等の緩和など大幅な拡充が図られ、中小企業にとっては事業承継への取り組みが易くなったと言えます。

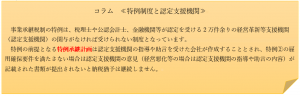

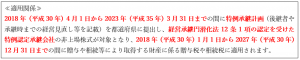

ただし、今後5年以内に都道府県に対し「特例承継計画※」を提出しなくてはならず、また、10年以内に事業承継を実施することが必要になります。

※ 特例承継計画

認定経営革新等支援機関の指導や助言を受けた特例認定承継会社が作成した計画であって、その事業承継会社の後継者や事業承継時までの経営見直し等が記載された計画

2.改正(特例)の内容

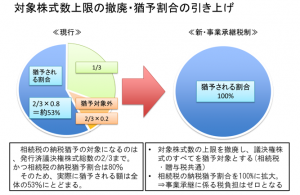

特例① 全株式対象及び納税猶予割合100%

今回創設の特例では、事業承継税制の対象となる承継会社の株式数の上限が撤廃され、全株式が適用可能となりました。また、相続税の納税猶予割合も100%に拡大されました。

この結果、相続税の納税猶予割合は、現行制度では約53%だったものが100%へと広がり、特例制度を利用すれば、税金の負担を気にすることなく事業承継できるようになります。

特例② 雇用確保要件の実質的撤廃

事業承継税制には事業承継後5年間平均で承継当時の雇用の8割以上を維持できなければ、納税猶予は打ち切られるとする要件がありましたが、本特例ではこの雇用確保要件を満たさなくても納税猶予期限は確定せず、猶予された税額を納付しなくても継続できることになりました。

ただし、雇用の8割以上が維持できない場合には、その理由を記載した書類を都道府県に提出することが条件で、その理由が経営状況の悪化や正当なものと認められない場合は、認定経営革新等支援機関から指導や助言を受けた内容を記載することが義務付けられています。

今回はここまで!それではまた!