改正税法(所得税編 『配偶者控除・配偶者特別控除の見直し』)

みなさんこんにちは![]()

前々回も話ししましたが、わたくし結構重度な花粉症体質 ![]() でして・・・

でして・・・

ここ最近は夜に重症化するため、目が覚めて、目はかゆいし、鼻はつまって息ができず![]() ちょっとした体調不良が続いています

ちょっとした体調不良が続いています![]()

本当に勘弁してもらいたいものです![]()

だれか薬以外でいい方法があれば教えてください![]()

今回は平成29年度改正についてお話ししたいと思います。

ボリュームがありますので、項目ごとに説明していきたいと思います。

1. 配偶者控除・配偶者特別控除の見直し

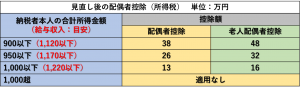

① 配偶者控除の見直し

納税者本人の合計所得金額により控除額が減額されるようになりました。

※現行 → 納税者本人の合計所得金額での制限はありませんでした。

② 配偶者特別控除の見直し

配偶者特別控除も上記の配偶者控除と同様に合計所得金額により控除額が減額されるようになりました。

※現行 → 納税者本人の合計所得金額が1,000万円を超えると配偶者特別控除を適用できません。(段階的な減額はありませんでした)

配偶者控除の行方

みなさんこんにちは![]()

いま配偶者控除についていろいろ話題になっていますね。

当初はそもそも配偶者控除を廃止する方向だったはずですが、いまは、所得制限を設けて控除範囲を広げようとしています。

話が二転三転するので、正式に決まったらまた詳しくご紹介したいと思いますが、今回は現在の状況についてお話したいと思います。

なぜ、決まってもないことを今回お話するのかといいますと、配偶者の収入が関係する問題は所得税だけではないからです。

住民税や社会保険の加入も関係しています。

厄介なのは、それぞれ『働いて給与をもらう』ことの要件は一緒ですが、『いくら』についてはすべて違っています。

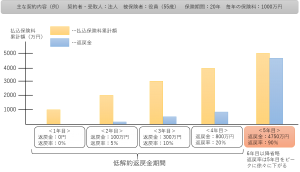

記に現状のそれぞれの状況を一覧にしてみました。

給与収入からみるそれぞれの適用条件等

| 配偶者控除が適用される上限 | 住民税を配偶者本人が課税されない上限 | 社会保険の加入条件 | |

| 給与の収入金額 | 103万円 | 100万円 | 約106万円以上(※) |

※ 特定適用事業所(501以上の企業)の場合。中小企業の場合は130万円以上となります。社会保険についてはそれ以外の加入条件もあります。

このうち、現在は配偶者控除について検討しているということになります。

正直こんなにバラバラなのに配偶者控除だけ検討して意味あるのか疑問です。

さらに、金額の負担から言えば社会保険が一番負担額が大きいですが、社会保険については今年の10月に改正され、加入収入金額が下げられ、少ない収入でも加入しなければならなくなっています。

社会保険と税金は別と考えているから、こんな矛盾している話になるのですが、実際に負担するのは同じ人ですから現場から考えればどうなっているの?と思います。

税理士は税金に対してメインに話をするのですが、この配偶者に関する事項についてはそれだけでは語れない状態になっています。

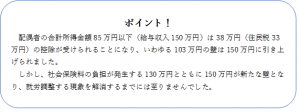

今回の改正で、仮に年間150万まで配偶者控除が適用になったとします。

配偶者控除だけの観点から話をすると『月12万円』まで収入があっても対象となります。

しかし、住民税や社会保険は課税及び加入しなければなりません。

その場合、手取りで考えると、97,000円前後(扶養親族0人・住民税控除後)となります。

また、税金等がかからない収入は『月8.5万円』です。

その範囲であれば、ほぼ全額が手取りとなります。

みなさんどちらを選択します?

時間からすれば 差額35,000÷850=41時間

41時間毎月多く仕事をして手取り12,000円が増える。時給292円・・・

はたしてこの状況をわかっている方(政治家等)はどのくらいいるのでしょうか。

もちろん社会保険の加入により、厚生年金部分は将来年金としてもらえるので、一概には言えない部分はありますが、とても私は『配偶者控除に該当するから月12万円まで仕事をしてもいいですよ。』とは言えません。

もう少し何とかならないかなと思います。

これでは、良かれと思って仕事を増やしたら負担だけ増えて手取りはほとんど増えない。ということになってしまいます。

みなさんも今回の改正で配偶者の働き方を考えている方がおられましたら、ご相談ください。

それではまた。

名義変更を目的とした“低解約返戻金タイプの保険”に注意

みなさんこんにちは 😀

10月は仕事がたくさんあり、休みをなかなか取れなかったので、普段は仕事をしている祝日(11/3)は休みました ![]()

独立して3カ月余りですが、仕事があって休みが取れないことはありがたいです 😳

でも、休みもしっかりとってリフレッシュすることも大事だと思った今日この頃です 😕

もう少し落ち着いたら1泊2日の温泉旅行にでも行ってみたいです(#^^#)(ここ3,4年行っていないので・・・)

さて今回は、税務のお話をしたいと思います。

自分の仕事の関係上生命保険のご相談やご提案をする機会があります。

その中で『低解約返戻金型逓増定期保険』について、ここ半年の間で税務上の問題や、税務当局への情報提供義務化のニュースが出てきましたので、まとめてみました。

★ 『低解約返戻金型逓増定期保険』とは? ★

『低解約返戻金型逓増定期保険』は、契約から一定期間(以下、低解約返戻金期間)の「解約返戻金」が低額に設定されている一方で、その低解約返戻金期間経過後の「解約返戻金」が高額になることが特徴です。

この保険商品について、税務上問題視されるのは、低解約返戻金期間中に法人から役員へ名義変更された場合の役員個人の所得税です。

| 契約4年目(低解約返戻金期間最終年)/法人契約 |

|

法人から役員に名義変更。(売却) ⇒評価額:「解約返戻金」の額800万円(所基通36-37) 上記金額を役員が法人へ支払い名義変更(契約者を法人から個人へ)を行います。 |

| 契約5年目/個人(役員)契約 |

|

役員が5年目の保険料1000万円を支払ったうえで、同保険を解約し、一時金として解約返戻金4750万円を受ける(一時所得に該当:所基通34-1) <一時所得の計算> ① 解約返戻金4750万円-(法人への支払分800万円+保険料1000万円)=2950万円 ② (2950万円-特別控除50万円)×1/2=課税対象金額1450万円 |

上記取引は法人・個人の取引とも現在では適法となっています。

しかし、そもそも所得税基本通達の取り扱いは、法令を前提として、基本的な課税上の取り扱いを明らかにしたものです。

そのため、形式的にはこの通達に沿った形で課税の処理を行っていても、個別の事実関係によっては個人の受ける経済的利益の額の評価として合理性があるものとは言い切れず、税務上、否認されるリスクが生じることが考えられます。

つまり、所得税基本通達36-37により、保険契約の管理の評価を「解約返戻金800万円」としても、「名義変更された年までの払込保険料累計額4000万円」や「翌年の解約返戻金4750万円」を踏まえれば、役員個人に生じる経済的利益の額が800万円で果たして適正なのかという疑問が生じるということです。

これについては、はっきりとした明言がなされてないため、今後、調査や判例等で見解が示されるものだと思われます。

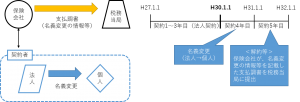

さらに、平成27年度税制改正により、保険会社が税務当局に提出する「生命保険契約等の一時金の支払調書」の記載事項として、新たに以下の項目が追加され、30年1月1日以後に支払いの確定する生命保険等で同日以後に名義変更が行われたものに適用されます。(所法225①四、所令351①、所規86、27年改正所規附則17)

(イメージ図)

同改正の背景は、上記『低解約返戻金型逓増定期保険』のケースなどが散見されたためです。

同保険は、低解約返戻金期間が、上記契約のような4・5年程度に設定されていることが一般的であり、既に契約している同保険についても、30年1月1日以後に法人から個人への名義変更を行った場合には、その名義変更の情報が税務当局に把握されることになります。

もっとも、税務当局は、現在でも、生命保険契約等の名義変更の情報を内部的に収集しているわけですが、今後は、同支払調書の記載事項として法定化された名義変更の情報を基に、調査や行政指導が行われることが考えられます。

要は、現在の法律では適法である取引ですが、通常の取引の考え方から逸脱していると税務当局は判断しており、この取引が多く横行するようであれば法律を変えていこうと思い監視を強めたということだと思います。そう考えるとすでに契約したものも含め名義変更を安易に行うと税務調査等で指摘事項とされる可能性が高いと思われます。これから検討する場合にもこのリスクは十分理解をしたうえで行うべきと考えます。

今回は図解が多かったため、ボリュームが多いですがご了承ください。

それではまた。

役員退職金について(その1)

みなさんこんにちは、最近は寒暖差が激しくなってきて、なんだか鼻の調子が悪い長澤です。体調には気を付けていきたいものです。

それはさておき、今回は、最近お客様によくお話する『役員退職金』について取り上げていこうと思います。内容は、代表取締役(創業者)向けのお話しです。ちょっと長いので、いくつかの項目に分けてお話ししていきたいと思います。

- 所得税の観点から

役員退職金は、個人事業ではできない、法人とする最大のメリットです。なぜメリットなのかといえば、退職金は所得税の所得計算で、非常に優遇されているからです。

① 他の所得と別に税率を乗じる『分離課税』

給与所得や不動産所得などは所得金額を合算してから税率を乗じる『総合課税』となりますが、退職所得は単独で税率を乗じる『分離課税』のため、他の所得があっても税金の金額が変わることはありません。

② 所得金額計算には控除などの優遇措置がある

(算式)

退職所得の金額 = (収入金額 - 退職所得控除額)× 1/2

退職所得控除額

| 勤続年数(A) | 退職所得控除額 |

| 20年以下 | 40万円×A

(80万円に満たない場合は80万円) |

| 20年超 | 800万円+70万円×(A-20年) |

退職金は退職後の生活費として要素もあるため、税金を大きく課税させない考慮がされています。退職所得控除額も優遇措置として大きいですが、注目すべきは控除の金額から1/2とするところです。

1/2ということは、言い換えれば税率が半分となるということです。

所得税の最高税率は45%ですので、その半分22.5%が退職所得の最高税率となります。金額が大きい分税額も大きく違います。

役員退職金は、非常に節税効果が高い事項です。次回は法人税の観点からお話ししていきます。

皆様も体調にはお気を付けてください。それではまた。

追伸:作業机の隣に猫専用の椅子を設けてみました。癒されますなー。