改正税法(所得税編 『住宅税制<リフォーム減税の対象工事拡大>』)

みなさんこんにちは![]()

最近は主に私が料理をしております![]()

買い物も私がしているのですが、そうなると気になるのが野菜![]() の値段等です

の値段等です ![]()

日曜日に買い物![]() をしたあと、月曜日のチラシに前日に買った野菜が2.3割安く

をしたあと、月曜日のチラシに前日に買った野菜が2.3割安く![]() 特売しているとなんかものすごく損をした気分になります

特売しているとなんかものすごく損をした気分になります ![]()

![]()

でも、何より大事なのは買ってきたものを使い切ることですね![]()

なので、最近は1週間の献立を決めてから買う材料をピックアップしてそのメモで買い物をしています![]()

これはなかなかいいです![]()

余計なものを買わずに済みますしね![]()

…なんて、かなり主婦な自分になってきてます![]()

さて、今回は前回の続きで、改正税法の話をしたいと思います

住宅税制<リフォーム減税の対象工事拡大>

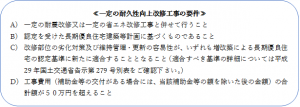

既存のリフォーム減税に該当する一定の耐震改修又は一定の省エネ改修工事(※)に合わせて行う一定の耐久性向上改修工事分(※)についても控除の対象となることになりました。

※ 耐震改修又は省エネ改修工事及び耐久性向上改修工事については、細かく規定されていますので、詳しく確認したいときには御連絡下さい。

適用関係

平成29年4月1日から平成33年12月31日までの間に居住の用に供する場合に適用されます。

(図解)

改正税法(所得税編 『配偶者控除・配偶者特別控除の見直し』)

みなさんこんにちは![]()

前々回も話ししましたが、わたくし結構重度な花粉症体質 ![]() でして・・・

でして・・・

ここ最近は夜に重症化するため、目が覚めて、目はかゆいし、鼻はつまって息ができず![]() ちょっとした体調不良が続いています

ちょっとした体調不良が続いています![]()

本当に勘弁してもらいたいものです![]()

だれか薬以外でいい方法があれば教えてください![]()

今回は平成29年度改正についてお話ししたいと思います。

ボリュームがありますので、項目ごとに説明していきたいと思います。

1. 配偶者控除・配偶者特別控除の見直し

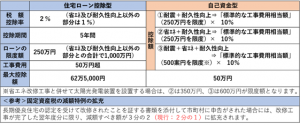

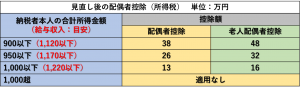

① 配偶者控除の見直し

納税者本人の合計所得金額により控除額が減額されるようになりました。

※現行 → 納税者本人の合計所得金額での制限はありませんでした。

② 配偶者特別控除の見直し

配偶者特別控除も上記の配偶者控除と同様に合計所得金額により控除額が減額されるようになりました。

※現行 → 納税者本人の合計所得金額が1,000万円を超えると配偶者特別控除を適用できません。(段階的な減額はありませんでした)

みなさん神様って信じますか?

みなさんこんにちは![]()

![]()

私事ですが、3月31日をもって私の父が経営していた旅館が閉店いたしました![]()

建物の老朽化が閉店の理由なのですが、いざ閉店となると寂しいものです![]()

ちなみに、名前は『宝家旅館』といいまして、私が設立した『トレゾア㈱』は、フランス語で〝Tresor″『宝』をもじった名前です

旅館はなくなっても、『宝(トレゾア)』は残したいと思った次第であります。(この理由を両親に話をしたら泣かれました(´;ω;`)

さて今回のタイトルは決して何かの宗教の勧誘ではありませんよ(笑)

私が税理士試験を受けたとき、前の職場でいろいろ経験したときなど、特に困難な局面に当たったときなどに感じたことです。

神様といっても、ブッタやキリストなどの宗教の神様を指しているわけではなく、なんというか広い意味での神様です。

私はいままで、『これはダメかも』と思ったことがあったときに、なんとか紙一重で解決してきました。

その事情自体は、自分の怠慢やミスが原因ではあるのですが、奇跡的に大事にならずにすんでいます。

その時のことを思い返してみても、どう考えても偶然にしてはうまくいっていると感じます。

物事がうまくいったときも感じたとこがあります。

何が言いたいのかといいますと、本質的なところが間違っていないと物事はうまくいき、そして、人が見ていないところでもしっかりとした気持ちでことをあたっていると、ちゃんと結果が返ってくるという事です。

私は、トラブルが発生したとき、今までの自分がしてきたことの反省及びこれからについてよく考えます。

このとき私は、『神様が今までの行いについて反省をさせるために、このことが起きたのだな』と考えるようにしています。

そして、2度と同じ過ちを犯さないために自分の胸に深く刻み、トラブルの解決に全力を注ぎます。

すると、そのトラブルはそれ以上大きなことにならずに、解決していきました。

きっとこのときにあいまいな対応をすればもっと大きなことになっていたのだと思います。

『世の中は思うようにいかない』と嘆かれる人がいますが、私はそうは思っていません。

むしろ『世の中は本当にうまくできているな』と思っています。

悪いことや人を陥れようとしていると必ずその人やその人の周りにおいて悪いことがおきますし、人のためと心から思ってことに当たっている人は幸せな結末が訪れています。

いままで仕事上いろいろな方をみてきましたが、間違いないです。

実際、自分が少し傲慢な態度をとったときにこそ、うまくいかないことが続きます。

それでもきっちりと反省し、心を入れ替えると、トラブルは解消し、物事もうまく回り始めます。

それは、『因果応報』といいますか、やっぱり神様が天でみていて、物事をコントロールしているのかなぁと感じます。

あまり物事がうまくいっていないと感じたら、自分の行いを見つめなおしてみてください。

きっと原因があり、そのことをよく反省すると物事はうまくいきだします。

それではまた![]()

個人型確定拠出年金(iDeCo)のデメリット(最終回)

みなさんこんにちは、東京では桜が開花し、いよいよ春本番ですねー![]()

私はこの時期花粉症で鼻がムズムズ、目がしょぼしょぼしてつらいです![]()

私の場合は、桜![]() が咲いて散るころにちょうど花粉症が終わるので、今か今かと桜が咲くのを楽しみにしています

が咲いて散るころにちょうど花粉症が終わるので、今か今かと桜が咲くのを楽しみにしています![]()

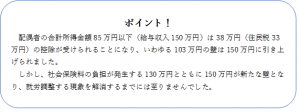

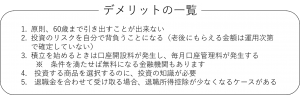

さて今回は、iDeCoの最終回という事で、デメリットやQ&Aをご紹介していきたいと思います。

いままで、iDeCoはメリットがたくさんありますよー。とご紹介してきましたが、デメリットも全くないわけではありません。

なので、デメリットもご紹介したうえで、メリットが上回るようでしたら活用を検討してはいかがでしょうか。

1については、掛金として支出したものは返金することが出来ないということです。国民年金や厚生年金と同じと考えればいいのではないでしょうか。なので、無理に掛金を増額することはおすすめできません。

2については、投資方法がいろいろある為、投資の内容によっては元本割れが起きる可能性があります。そのため、4にある知識が必要となる場合があります。

3については、『事務手数料』といい、加入時及び加入後に毎月かかる費用の2種類の事務手数料を支払う必要がある場合があります。これは、金融機関や証券会社などで内容が変わるため、情報を集めて検討する必要があります。

5については、iDeCoから一時金で受け取る場合に、他に会社から退職金又は小規模事業共済等掛金から一時金を受け取った場合に、『退職所得控除』が適用できない可能性があります。この問題は、いろいろなケースがあるため、それぞれの状況に合わせて考えなければなりません。

デメリットはそれぞれ考えなければなりませんが、補って余りあるメリットがあります。

デメリットについては事前に対策すれば大きな問題にはならないものですので、加入時には情報を収集して検討してはいかがでしょうか。

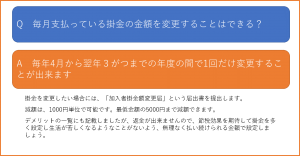

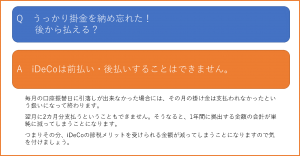

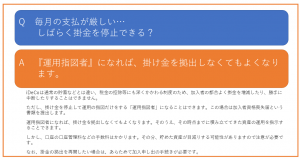

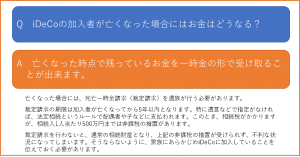

最後にQ&Aを紹介していきます。

失敗をおそれるな!成功は失敗の先にある!

みなさんこんにちは、確定申告時期がようやく終わりほっと一息ついている長澤です![]()

![]()

1年目という事もあり、すべてのお客様が新規登録からとなりました![]()

勤めていた時は毎年行う申告が8割、新規が2割程度でしたので、こんなに新規登録をしたのは初めてでした![]()

「残業をしないでするぞ!」と息巻いていたのですが、結局結構な残業を行いました![]()

来年はもう少し効率を上げてしていきたいと思います![]()

今回は、失敗・成功とは何かをお話ししたいと思います。

お客様とお話をするときに「なかなか思ったように若い社員が育たない」「すぐにやめてしまう」という事をよく聞きます。

実際に私も以前勤めていた会社で管理職をしていた時に感じていました。

「今の若い者は」という言葉がありますが、正直私も使いたくなる時がありました。(うーん。使っていたかも…。少なくとも思ったことが多々ありましたね。)

「今の若い者は」というフレーズは古代エジプト時代から、日本では平安時代の清少納言が言っていたというのですから、時代は繰り返されるものです。

ただ、今の若い年代は、情報があふれており、何かわからないことや、してみたいことをインターネットで検索すれば、すぐにヒットしたり、体験談があったりと、「やってみなくても、やった気持ちになる」状態なのではないかと思います。

だから、情報では決してわからない『経験』というものが欠如しているのではないかと思うのです。

この『経験』とは私は『失敗』だと思っています。

いまも私は『失敗』の繰り返しです。ですが、『失敗』しないと、何が悪かったのかを心の底から反省することはありません。

そして、『成功』は『失敗』の先にあります。

『失敗は成功のもと』と言いますが、これは非常に的を得た言い方だと思います。

成功者として取り上げられている偉人たちは、間違いなく『挫折』や『苦悩』『失敗』をしています。

そこから這い上がろうとする強い意志が最終的に成功者となっていくのだと思います。

『失敗』はつらいです。苦しいです。

あきらめたい気持ちも出てきます。

ですが、ここからのつぎの行動が、自身の将来が決まっていきます。

あきらめずに、反省し、正面から問題を解決する

原因をきちんと分析し、同じ失敗をしないように意識を高める

ほとんどの『失敗』は取り返せるものです。

気を付けなければならないのは、同じ間違いを犯さないようにすることです。

大きな事故や失敗は必ず前兆があります。(災害などは除きますが…)それは、些細な失敗や見落としです。

その時に見直しをしていればほとんど大きな失敗は回避できます。

そして、『成功』が近づきます。

『成功』すれば、楽しくなってもっと頑張ろうとします。

そうすることで、『失敗』を恐れずに前に進める気持ちが持てるようになります。

この良いスパイラルになると本当に物事がうまく回りだします。

本当に「つらかった時がなんだったんだろう」と思えるくらいです。

まあ、あまりその状態に酔っていると、大きな落とし穴があるので注意が必要ですが、(私はいつもこの落とし穴に落ちて天国から地獄へ落されています…)ぜひ、今の若い方には、仕事でうまくいったときの達成感を味わってもらいたいと思います。(仕事以外ではあまり意味がありません)

そうすれば、いまの仕事が楽しくなり、多くの『経験』を積んで『成功』し、楽しく仕事ができると思います。

それではまた!