ブログ更新のお休みについて

![]() 確定申告の時期です

確定申告の時期です ![]()

私の事務所でも今現在、忙しく作業を進めている状態です。

そのため、早くて2月一杯、長くて3月中旬までブログの更新をお休みさせてください![]()

読んでくださっている方には申し訳ございませんが、申告作業の方に集中いたします![]()

その後はまた週1回の更新を目指しますので、今後とも見て頂けらた嬉しいです![]()

![]()

「となりの芝生は青い」…他者と自分を比較することの間違い

みなさんこんにちは![]()

突然ですが、最近猫の布団ハイジャックがすごいんです![]()

夜中の2時ごろ布団に入ってくるのはいいんですが、自分が寝ていると、足で体を押すんです![]()

肉球でふにふにではありません![]()

全身を使って体をぐいぐいと全力で押します![]()

![]()

どうも、自分が寝返り等で猫が寝ているスペースを浸食していたからのようですが、本気でやるのでかわいいではなく、痛いです![]()

![]()

仕方なく、自分が隅っこで縮こまって寝ています![]()

もう誰の布団か分かりません![]()

布団の中では、ゴロも引かずに全力で爆睡している猫がかわいいのでいいのですが…(猫バカ)![]()

さて今回は、「となりの芝生は青い」という言葉から考えていきたいと思います。

自分も含め、まあ誰しも考えたことはあると思います。

「だれだれはいいなー」「あの人に比べたら私は不幸だなー」などなど

会社でも、「あそこの会社はうちより儲かってるみたいだなぁ。」という具合です。

なかには、「だれだれのせいでこうなった。だから自分は不幸なんだ」「あいつばっかり幸せになって…ムカつく」

など、負の感情を持つこともあるかと思います。

自分が弱っているときに特に思いますよね。

でも、その感情を持つとどうなると思います?

結果は、何にも解決しません。

むしろ自分をさらに弱らせて状況が悪化します。

人と比べていいことなどありません。

羨ましいや尊敬するという気持ちになるのであればいいのですが、それでも羨ましいは卑屈と紙一重なので微妙ではあります。

自分も、いろいろな方と触れ合う仕事がら、いろいろな状況に置かれている方を見てきましたが、どんな方にも苦労や大変なことはあります。

お金持ちの方には、お金持ちの苦労はありますし、儲かっている会社は儲かっているだけの厳しさや苦労があります。

それを、ただ、「お金持ち」「儲かっている」という外見だけで自分と比べるのは間違っています。

問題がなかなか解決しない、状況が悪化して改善が見られない状況にはある共通点があります。

それは、「自分は悪くない。相手や今の景気(環境)が悪い」と言ってしまうことです。

わたしも、会社員時代は悩みました。

「どうしてあの人は…」とか、「自分は悪くないのに何で良くならないんだ」と…

今ならわかります。

そりゃよくなるはずがないと…

だって、自分が変わらなければ状況が良くなるはずがないんです。

周りの環境ってそう簡単には変わりはしません。

周りを変えようとするとそれこそものすごいパワーが必要です。

でも、自分が変わることにはそんなにパワーは必要ありません。

気持ちの問題です。

それに気づいてから、実際に自分が変わるように心がけました。

そうすると、うまく事が進むのですね。ビックリするくらいに。

まあ、世の中ってうまくできてるものだなあと感じています。心ひとつで世の中が変わって見えます。

最後に言いたかったのは、やはり、他者は関係なく、自分がどう生きていくのかが大事だということです。

それではまた!

種類株式について その3

みなさんこんにちは![]()

今年は本当に寒い日が続きますねー![]()

今年は数年ぶりに2回屋根の雪下ろしをしました![]()

雪の事故も多いので、ヘルメット・命綱は欠かせません![]()

それでも事故は毎日のように新聞に出ております![]()

滑って頭を打ったなど命にかかわるような話も聞いています![]()

みなさんも十分にお気をつけください![]()

さて、今回は前回、前々回の続きで「種類株式について その3」をお送りいたします。

種類株式については今回が最終回です。

実際にどのようなケースで使うのかをお話ししていきます。

● 種類株式は、どのように利用することができるのでしょうか。

一般的に、種類株式の利用が想定されるケースとして次のようなものがあげられます。

(1) 資金調達

上場を目指すような株式会社が、ベンチャーキャピタルから資金調達をする場合に、配当優先株式や残余財産分配優先株式が利用されることがあります。

優先株式は、他の株式に優先して配当や残余財産の分配を受ける権利を有する株式です。

優先して配当を受け取れますので、投資家から資金調達をする際に有利な条件として提示することができます。

また、普通株式又は現金を対価とする取得請求権付株式なども利用が可能です。

売る権利(プットオプション)が付された株式ですから、株主から買取の請求があれば会社は断ることができません。

(2) M&Aやスクイーズアウト

M&Aや100%子会社化などの場合に、少数株主から株式を取得するときに種類株式である全部取得条項付株式が利用されます。

この株式は会社側に買取りオプションが有りますので、状況に応じて買い取ることができます。

(3) 100%減資

債務超過の会社が100%減資を実施して、その後、新たな株主から資金の調達を受けたいような場合に全部取得条項付株式が利用されます。

株主総会の特別決議によって株式を全部取得条項付株式に変更し、その後、株式の全部を会社が取得することで100%減資を行います。

(4) 経営の安定化

通常、株式には1株に1つずつ平等に議決権が付されていますが、株式の一部を議決権制限株式にすれば、株主総会で決議できる事項に制限を加えることができます。

ベンチャーキャピタルから出資を受けても、経営には口を出して欲しくないような場合に利用できます。

また、取得条項付株式を発行して、「一定の事由」が生じた場合にその株式を議決権制限株式に交換するという利用も可能です。

(5) 事業承継

後継者となる相続人に対しては議決権のある株式を、それ以外の相続人には議決権のない株式を相続させることが考えられます。

また、特定の者に拒否権付株式を保有させて経営者の意思決定に制限をかけるようにすることも考えられます。

(6) 上場会社での利用

上場会社でも種類株式は利用されています。

金融機関は優先株式を発行していますし、近年では、トヨタ自動車がAA型種類株式を発行しています。

この種類株式は、議決権があり、5年間保有していれば元本が保証されているという特徴のある株式です。

中長期での安定した個人株主の獲得をターゲットにしたものを考えます。

● 種類株式が事業承継に利用されると聞きましたが、どのように利用されるのでしょうか?

会社の経営者が子供に事業承継する場合に、子供が2人いると、どのように相続させるかが問題となります。

2人のうちいずれかが後継者となり、もう一人は事業とかかわりがないとすると、後継者には会社の株式を相続させて、経営権を持たせる必要があります。

こういった場合に種類株式が利用されます。

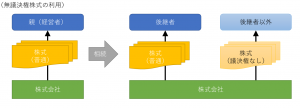

株式の一部を無議決権株式に変更して、後継者には議決権のある株式を取得させ、もう一人には議決権のない株式を取得させます。

ただ、これだけですと後継者でない子供は不満を持つでしょうから、議決権がない代わりに配当優先株式にしたり、場合によっては取得請求権付株式にすることによって議決権がないことの埋め合わせをすることができます。

また、別のケースとして、経営者が生前に株式を後継者である子供に贈与等して経営を移譲することがありますが、後継者は経験不足で会社を思わぬ方向に向かわせてしまう可能性があります。

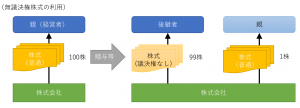

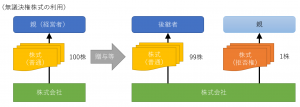

このような場合に、例えば、発行済株式100株のうちの99株を無議決権株式にして子供に贈与等により移転します。

議決権株式1株は親が保有して、子供の経営を監視します。子供が社長となって経営は任せますが、重要事項は株式総会で親の賛成がないと進められないようにしておく、といったことも考えられます。

この場合、別の方法として拒否権付株式の利用も考えられます。

先代経営者が拒否権付株式を1株もっておいて、残りの株式はすべて子供に贈与等すれば、いざという時には拒否権を発動して後継者の暴走にブレーキを掛けることが可能になります。

考えると、いろいろな方法が思いつきます。

なかなか面白い制度だと感じました。

定款を変更するなど手続きも必要となりますので、もしご興味がある場合にはご相談いただければと思います。

それではまた!

種類株式について その2

みなさんこんにちは![]()

今年に入って、なぜか体調が整わない日々が続いております![]()

すごく具合が悪いということではないのですが、万全ではないという感じです![]()

最初の週は歯茎が痛く親知らずを抜き![]() 、それが終わったら扁桃腺が腫れてしまい

、それが終わったら扁桃腺が腫れてしまい![]() 、1週間のどが痛い日々をすごし

、1週間のどが痛い日々をすごし![]() 、やっと治ったと思ったら、今度は口にヘルペスが出来てしまい今日に至っています

、やっと治ったと思ったら、今度は口にヘルペスが出来てしまい今日に至っています![]()

うーん…これといって体調を崩すようなことをしていないのですがねー![]()

どうも体調には波があることが最近わかってきました![]()

これも歳なのですかね…歳はもう取りたくないですね![]()

さて、今回も「種類株式」の説明の続きをお話しします。

●株式の全部について特別の内容を付すことができるようですが、具体的にどのような株式があるのでしょうか?

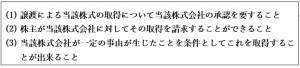

会社法107条では、株式会社はその発行する全部の株式の内容として次の事項を定めることができるとしています。

(1) 譲渡制限株式

譲渡制限株式とは、譲渡による当該株式の取得について会社の承認を要する旨の定めを設けている株式のことをいいます。

一般の中小企業で採用されているもので、会社設立の際から定款には通常その旨が規定されています。

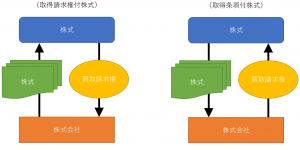

(2)取得請求権付株式

取得請求権付株式とは、株主が会社に対して株式の取得を請求できる株式のことをいいます。

株式は、原則として、その出資に対する払い戻しは認められておらず、株主は譲渡することによってしか投下資金を回収する方法はありません。

これに対して取得請求権付株式は、会社に対して買取を求めることができるもので、株式の譲渡以外での投下資金の回収が可能となります。

(3) 取得条項付株式

取得条項付株式とは、会社が一定の事由が生じたことを条件として株式を取得することができる旨が定められている株式のことをいいます。

(2)の取得請求権付株式は株主側から会社に対して取得することを請求できる株式に対して、(3)の取得条項付株式は会社側が強制的に株主から株式を取得できる株式になります。

株主は、保有していたいと思っていても、株主の地位を剥奪されてしまう可能性があります。

上記(1)から(3)は全部の株式に特殊な内容を付加するもので、種類株式ではありません。

株式の一部について上記(1)から(3)のような内容とする場合は種類株式となります。なお、(2)や(3)は実務ではあまり利用されていません。

● 種類株式には、具体的にはどのようなものがあるのでしょうか?

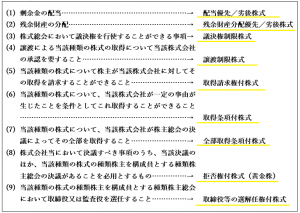

会社法第108条は、次に掲げる事項について異なる定めをした内容の異なる二以上の種類の株式を発行することが出来るとしています。

なお、指名委員会等設置会社及び公開会社は、(9)に掲げる事項についての定めのある種類株式を発行することができません。

上記のように様々な種類の株式を発行することが可能となっていますが、種類株式を発行する場合には、所定の手続きが必要です。

種類株式は、その異なる性質の内容について会社の「定款」に定められることになります。

したがって、種類株式を発行するためには、株主総会の特別決議による定款変更が必要になります。

株主総会の特別決議や特殊決議が必要であり、場合によっては株主全員の同意が必要なるケースもあります。

また、種類株式の内容について登記が必要であることから、登記簿謄本に記載されることとなるため、外部の人が株式の内容を確認できる点には留意が必要です。

本日はここまでとします。次回は実際に利用する場合についてお話しします。それではまた!

種類株式について その1

皆さんこんにちは、最近は寒い日が続きますね~![]()

先日氷点下10度以下になった時に、シャッターが凍り付いて車を出せなくなった時がありました ![]()

![]()

今年は雪の量はそれほど多くはないですが(今のところ…)寒い日が多い気がします![]()

体調管理には気をつけねばと思う今日この頃です![]()

さて、今回は種類株式について何回かに分けてお話ししていきます。

種類株式を採用しているお客様もいらっしゃいますが、そもそも種類株式ってどういうものかわからない方もいらっしゃるかともいます。

かくいう私も、つい最近まで理解していませんでした。

先日税務通信にて、種類株式について非常にわかりやすい記事が載っておりましたので、抜粋して種類株式についてお話ししていきます。

平成18年の会社法改定により現在の種類株式制度が制定されてから10年以上が経過しました。

種類株式は少しずつ浸透していると思われますが、全体からすると利用されている割合はごくわずかな状況にあります。

せっかく制定された種類株式ですので、会社経営や事業承継などに上手に利用されることが望まれます。

種類株式というと難しい制度という印象がありますが、決してそれ自体は難しいものではありません。

その基本を理解して、どのように実務で利用することが出来るのかを考えておきたいところです。

ただし、種類株式を発行している会社の法人税における取り扱いや、種類株式の財産評価の取り扱いについては留意しておく必要があります。

● 一般の株式会社が発行する株式は「普通株式」ですが、株式に特別な内容を付けることが出来るのでしょうか。

会社法では、株式の責任はその有する株式の引受価額を限度とするという株主有限責任の考え方をとっています。

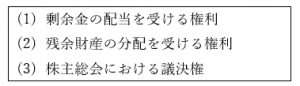

一方で、株主は次の権利を有することとされています。

(1)と(2)は「自益権」といわれ、会社から経済的利益を受けることを目的とする権利です。

(3)は共益権といわれ、会社の経営に参加することを目的とする権利です。

会社法では、株主平等の原則を定めており、株式会社は株主をその有する株式の内容や数に応じて平等に取り扱わなければなりません。

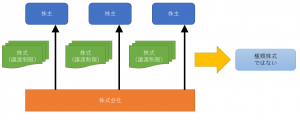

通常は、株式会社が株式を発行する場合には、いわゆる「普通株式」を発行します。

この株式は、特別な内容が付加されていない普通の株式です。

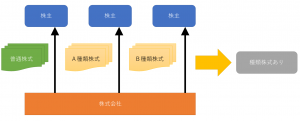

ただし、会社法では、①すべての株式について特別な内容を付加することができ、また、②株式の全部ではなく一部についてだけ異なる内容を付加することもできます。

「種類株式」は、②のケースの株式のことを指します。種類株式は、異なる種類の株式を発行している場合を指しますから、株式の一部について異なる内容としている株式ということになります。

なお、会社法では、株式の権利内容を変えることを認めていますが、(1)剰余金の配当を受ける権利と(2)残余財産の分配を受ける権利の全部を与えない定款の定めはできないこととされています。

● 株式のすべてについて特別な内容を付すということは、実際にあるのでしょうか。

通常の中小企業の場合、定款において株式の譲渡に制限が付されているのが一般的です。定款において「当会社の株式を譲渡により取得するには、取締役(株主総会)の承認を受けなければならない」といった規定をすることで、株式を譲渡する際には会社の承認を必用とするケースです。

これは、会社にとって好ましくない者が株主となることによって経営が円滑に進まなくなることを防ぐことを目的としたものです。

会社が知らない間に株式が転々と譲渡され、会社にとって好ましくない者や敵対的買収者に株式を保有される可能性があるからです。

この譲渡制限は、株式の全部について特別な内容(譲渡制限)を付けているということになります。

したがって、これは「種類株式」ではありません。

(通常の中小企業)

● 会社法では、株式の全部や一部について特別な内容を付すことが出来るようですが、もう少し整理して教えてください。

会社法の下では、株式会社の株式の設計方法としては、下記の3つのパターンが考えられます。

一般的には、①のように株式の内容を特に変えない、いわゆる「普通株式」のみを発行していると思っている方がほとんどだと思われますが、実際には中小企業のほとんどですべての株式に譲渡制限を付していますので、「普通株式」とはいっても、実際には②のケースということになります。

③が種類株式ということになりますが、実務的には特別な意図をもって株式の内容を変えて発行する場合に限定されてきますので、導入している割合としては少ないと思われます。

今回はここまで、次回は「種類株式」の内容について触れていきたいと思います。

それではまた!