平成31年税制改正大綱 NO.1

みなさんこんにちは![]()

最近なぜかとても忙しく感じています![]()

そう思っていた先日、年末調整と確定申告の今年の受注状況を確認したら…どちらも、昨年の1.5倍の件数となっていました![]()

さらに、相続税の申告も2件続けていただいていたため、てんやわんやとなっていたようです![]()

私『なるほど…じゃあ事務所の資金繰りは楽になっているよね(笑顔)』![]()

妻(大蔵大臣)『はい?ぜんぜんよくなってないけど(何言ってるの?という顔)』![]()

私『え?(驚愕)』![]()

妻『は?(冷たい目線)』

ああ、あれですね、仕事が忙しいときはお金がなくて、落ち着いたころに少し余裕ができるという経営あるあるですね…![]()

そうしときましょう…![]()

さて今回は、平成31年の税制改正大綱が発表になりましたので、税目別にご紹介していきたいと思います。

今回は所得税をお話ししたと思います。(税務通信 抜粋)

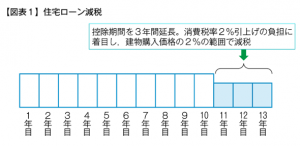

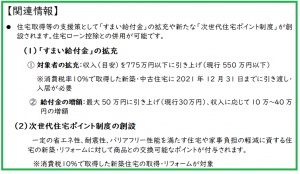

住宅借入金の延長・拡充等(住宅ローン減税)

消費税率10%が適用される住宅取得に関する控除期間が3年延長されます(10年→13年)。

10年目までは現行どおり、年末残高等の1%の控除が受けられます。

11~13年目の3年間では、「①年末残高の1%」又は「②建物購入価格(消費税を除く)の2%を3等分した額」のいずれか少ない方の税額控除が受けられます(下記参照)。

また、補助金等の交付額や直系尊属からの住宅取得等資金の非課税特例の適用額については、11~13年目は住宅の取得等の対価の額から控除しません。

今年10月の消費税率引上げについて、駆け込み需要とその反動減が予想されます。

消費者の増税負担を軽減するという観点から、延長・拡充等が決まりました。

○ 10年目まで→年末残高等の1%を控除 (最大40万円)

○ 11~13年目→各年において,次の①か②のいずれか少ない方を税額控除

①年末残高(上限4,000万円※)の1%

②建物購入価格(消費税を除く)の2%(上限4,000万円※)÷3

※①②ともに認定長期優良住宅及び認定低炭素住宅の場合,5,000万円

適用時期 居住年が平成31年以後の者に対し,平成32年(2020年)10月1日以後に交付する所得税額の特別控除証明書から

次回は、相続税・贈与税についてお話いたします。それではまた!