平成30年税法改正 NO.2

みなさんこんにちは![]()

ついひと月前にはたくさんあった雪もあっという間に姿を消し、桜が咲く前のこの時期の大きな問題を抱えている長澤です![]()

その大きな問題とは…花粉症です( ;∀;)![]()

今年は本当にひどいです ![]()

なんでこんなにひどいんでしょう…![]()

目・鼻・のど全部やられています![]()

特に今年は例年の2、3倍とのこと![]()

薬は飲んでいるのですが、ひどいときは効きません![]()

桜が咲くころに私の場合は終結するので、そういった意味でも桜が待ち遠しい今日この頃です![]()

さて、今回は前回から引き続き平成30年改正についてお話ししたいと思います。

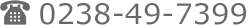

今回は消費税の簡易課税制度のみなし仕入率の見直しについてお話ししたいと思います。

消費税の計算方法には、本則課税と簡易課税があります。

本則課税とは、言葉通りで、消費税の原則の考え方で消費税を計算する方法です。

計算方法は

『預かった消費税』-『支払った消費税』=『納付すべき消費税』

となります。

売上等で預かった消費税から仕入れや外注費等の支払の際に払った消費税を差引くた残りを国に納めるという方法です。

もう一つの簡易課税とは、2期前の課税売上が5000万円以下の事業者が選択により適用することができる計算方法です。

売上を業種ごとに振り分け、それぞれの売上に対する消費税に『みなし仕入れ率』をいう割合を乗じてそれを本則課税で言う『支払った消費税』とみなして、納付すべき消費税を計算します。

計算方法

『預かった消費税』-『預かった消費税(業種ごとに区分)×みなし仕入れ率』

=『納付すべき消費税』

となります。

今回の改正はその『みなし仕入れ率』が変更となっています。

具体的には、

農林水産省の売り消費税の軽減税率が適用される食用の農林水産物を生産する事業を第2種事業とし、そのみなし仕入れ率が80%(現行:70%)とされます。

平成31年10月1日を含む課税期間から適用されます。

この規定は、本則課税との調整で行われた改正です。

農業で考えた場合、農機具や肥料などは10%の消費税を支払いますが、それを基に野菜等を生産し、売上た場合には8%の軽減税率を適用することになる為、上記の調整が入ったものと考えられます。

今回は以上となります。それではまた!

平成30年度税制改正 NO.1

みなさんこんにちは![]()

皆さんは定期的に健康診断は受けていますでしょうか![]()

実は私、ここ6年受けていません![]()

![]()

仕事も落ち着いたので、先日6年ぶりに人間ドック![]() に行ってきました

に行ってきました![]()

その6年間は体重が乱高下し、ストレスも多々あったため、結果が心配されましたが、大きな病気は見つかりませんでした![]()

ただ…ちょっと高血圧ぎみであるのと、インスリンの数値が良くないということでした![]()

結論から言えば、『痩せなさい』ということのようです![]()

6年ぶりに行った人間ドックで結論が『ダイエット』なのは、ほっとはしていますが、苦笑物です…![]()

はいはい、頑張りますよ…![]()

さて今回から複数回にわたって平成30年の税制改正をお話ししたいと思います。

今回の改正は、特に『所得税』『事業承継税制』が大きく変わりました。

所得税は最近めぼしい改定がなかったので、そろそろかなと思ってはいましたが、結構な変わり具合です。

ここでは、重要な改正を載せていきたいと思います。

まず、最初は『法人税』の改正からご説明いたします。

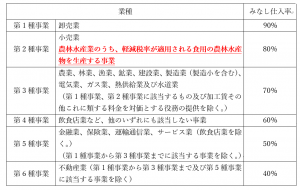

第1回目は『所得拡大促進税制』です。

平成30年4月以後に開始する事業年度からの適用となる改正です。

内容:

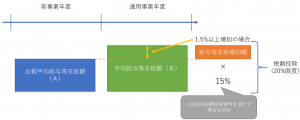

青色申告書を提出する中小企業者等が、平成30年4月1日から平成33年3月31日までの間に開始する各事業年度(設立事業年度は対象外となります。)において国内雇用者に対して給与等を支給する場合において、平均給与等支給額から比較平均給与等支給額を控除した金額の比較平均給与等支給額に対する割合が1.5%以上であるときは、税額控除を適用することができます。

税額控除額:

給与等支給増加額の15%の税額控除ができることとされます。

なお、下記①及び②の要件を満たすときは、給与等支給増加額の25%の税額控除ができることとなります。

また、税額控除はその事業年度の法人税額の20%が限度となります。

(用語説明)

①平均給与等支給額とは、前期から今期末まで継続していた従業員(役員とその役員の親族を除く)のその事業年度の1月平均給与金額です。

②比較平均給与等支給額とは、前期から今期末まで継続していた従業員(役員とその役員の親族を除く)のその事業年度の前事業年度の1月平均給与金額です。

図解

今回は以上となります。それではまた!

負担付贈与とは

みなさんこんにちは![]()

久しぶりでございます![]()

ひと月ほど休んでしまい申し訳ございませんでした![]()

確定申告時期はやはりバタバタします![]()

![]()

さらに今年は2月の3連休に風邪をひいてしまい、久しぶりに高熱に悩まされました![]()

というか、生まれてから39度を超える熱を出したことがなかったのですが、今回それを更新してしまいました![]()

インフルエンザを疑ったのですが、休日診療所![]() はめちゃくちゃ混むということだったので、市販の薬で撃退しました

はめちゃくちゃ混むということだったので、市販の薬で撃退しました![]()

それでも、3連休中で助かりました![]()

お客様にうつしてはいけませんから、自宅安静となるので、仕事が確実に止まる恐れがありましたがなんとか3連休に熱を下げることができ(まあ、休み明けのお昼に下がったのですが…)最悪の事態は免れました![]()

みなさんも、風邪にはお気を付け下さいませ![]()

さて今回は、税務のお話しで、「負担付贈与」についてお話をしたいと思います。

みなさん「負担付贈与」とはどういうものか知っていますか?

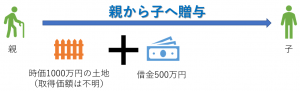

負担付贈与とは、財産と借金を抱き合わせで贈与することをいいます。

イメージとしては、

という形です。

実際にお金が動いてないので、税金がなにもかからないと思われがちですが、実は

もらった方(子)も、あげた方も(親)も税金が発生する可能性があります!

相続対策で生前に不動産を移動する場合にはこのような問題が発生する場合がありますので、上記の親子の図をもとに仕組みを解説していきたいと思います。

【贈与された側(子供側)】

土地と借金を抱き合わせでもらった子供から説明していきます。

子供側では資産として1000万円の土地、借金500万円を一緒に貰いました。

となると、

子としては実質(1000万円-500万円)=500万円の贈与をうけたことになりますので、

贈与税の計算は、

(500万円-基礎控除110万円)=390万円×15%-10万円=48.5万円

となり、48.5万円の贈与税が発生します。

贈与税は贈与を受けた年の翌年2月1日から3月15日までの間に申告・納付を行わなければなりません。

ちなみに、税率は親子間等とそれ以外の間で贈与があった場合とで税率が違いますのでご注意ください。

【贈与した側(親)】

贈与した父については借入金相当額で、土地を譲渡したものとして取り扱われることになります。

借金相当額で売却したこととなるため土地の譲渡金額は500万円となります。

また、土地の取得価額が不明のため譲渡金額の5%を取得費として計算します。

(500万円−500万円×5%)×20.42%※=969,950円(所得税と住民税の合計)

つまり、475万円の儲けが発生したこととなり、譲渡所得に対して税金が20.42%かかることから969,950円の税金が親に発生します。

譲渡所得は、所得税の確定申告で申告・納付手続きが必要です。

※譲渡所得の税率は所有期間が5年以下か超えているかで金額が異なります。(今回の計算では5年を超える所有期間で計算)

通常の贈与では贈与を受けたもの(もらった方)のみに税金がかかるのですが、借金など債務を抱きかかえるとあげる側にも税金が発生する可能性がありますので注意が必要です。

仮にどうしても生前にこのような「負担付贈与」をしなくてはならない事情がある場合には事前に税理士等にご相談ください。やり方次第では税金がかからなくなるかもしれません。

それではまた!

種類株式について その3

みなさんこんにちは![]()

今年は本当に寒い日が続きますねー![]()

今年は数年ぶりに2回屋根の雪下ろしをしました![]()

雪の事故も多いので、ヘルメット・命綱は欠かせません![]()

それでも事故は毎日のように新聞に出ております![]()

滑って頭を打ったなど命にかかわるような話も聞いています![]()

みなさんも十分にお気をつけください![]()

さて、今回は前回、前々回の続きで「種類株式について その3」をお送りいたします。

種類株式については今回が最終回です。

実際にどのようなケースで使うのかをお話ししていきます。

● 種類株式は、どのように利用することができるのでしょうか。

一般的に、種類株式の利用が想定されるケースとして次のようなものがあげられます。

(1) 資金調達

上場を目指すような株式会社が、ベンチャーキャピタルから資金調達をする場合に、配当優先株式や残余財産分配優先株式が利用されることがあります。

優先株式は、他の株式に優先して配当や残余財産の分配を受ける権利を有する株式です。

優先して配当を受け取れますので、投資家から資金調達をする際に有利な条件として提示することができます。

また、普通株式又は現金を対価とする取得請求権付株式なども利用が可能です。

売る権利(プットオプション)が付された株式ですから、株主から買取の請求があれば会社は断ることができません。

(2) M&Aやスクイーズアウト

M&Aや100%子会社化などの場合に、少数株主から株式を取得するときに種類株式である全部取得条項付株式が利用されます。

この株式は会社側に買取りオプションが有りますので、状況に応じて買い取ることができます。

(3) 100%減資

債務超過の会社が100%減資を実施して、その後、新たな株主から資金の調達を受けたいような場合に全部取得条項付株式が利用されます。

株主総会の特別決議によって株式を全部取得条項付株式に変更し、その後、株式の全部を会社が取得することで100%減資を行います。

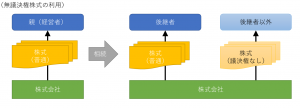

(4) 経営の安定化

通常、株式には1株に1つずつ平等に議決権が付されていますが、株式の一部を議決権制限株式にすれば、株主総会で決議できる事項に制限を加えることができます。

ベンチャーキャピタルから出資を受けても、経営には口を出して欲しくないような場合に利用できます。

また、取得条項付株式を発行して、「一定の事由」が生じた場合にその株式を議決権制限株式に交換するという利用も可能です。

(5) 事業承継

後継者となる相続人に対しては議決権のある株式を、それ以外の相続人には議決権のない株式を相続させることが考えられます。

また、特定の者に拒否権付株式を保有させて経営者の意思決定に制限をかけるようにすることも考えられます。

(6) 上場会社での利用

上場会社でも種類株式は利用されています。

金融機関は優先株式を発行していますし、近年では、トヨタ自動車がAA型種類株式を発行しています。

この種類株式は、議決権があり、5年間保有していれば元本が保証されているという特徴のある株式です。

中長期での安定した個人株主の獲得をターゲットにしたものを考えます。

● 種類株式が事業承継に利用されると聞きましたが、どのように利用されるのでしょうか?

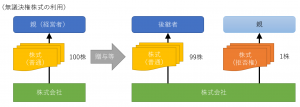

会社の経営者が子供に事業承継する場合に、子供が2人いると、どのように相続させるかが問題となります。

2人のうちいずれかが後継者となり、もう一人は事業とかかわりがないとすると、後継者には会社の株式を相続させて、経営権を持たせる必要があります。

こういった場合に種類株式が利用されます。

株式の一部を無議決権株式に変更して、後継者には議決権のある株式を取得させ、もう一人には議決権のない株式を取得させます。

ただ、これだけですと後継者でない子供は不満を持つでしょうから、議決権がない代わりに配当優先株式にしたり、場合によっては取得請求権付株式にすることによって議決権がないことの埋め合わせをすることができます。

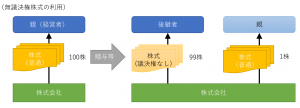

また、別のケースとして、経営者が生前に株式を後継者である子供に贈与等して経営を移譲することがありますが、後継者は経験不足で会社を思わぬ方向に向かわせてしまう可能性があります。

このような場合に、例えば、発行済株式100株のうちの99株を無議決権株式にして子供に贈与等により移転します。

議決権株式1株は親が保有して、子供の経営を監視します。子供が社長となって経営は任せますが、重要事項は株式総会で親の賛成がないと進められないようにしておく、といったことも考えられます。

この場合、別の方法として拒否権付株式の利用も考えられます。

先代経営者が拒否権付株式を1株もっておいて、残りの株式はすべて子供に贈与等すれば、いざという時には拒否権を発動して後継者の暴走にブレーキを掛けることが可能になります。

考えると、いろいろな方法が思いつきます。

なかなか面白い制度だと感じました。

定款を変更するなど手続きも必要となりますので、もしご興味がある場合にはご相談いただければと思います。

それではまた!

種類株式について その2

みなさんこんにちは![]()

今年に入って、なぜか体調が整わない日々が続いております![]()

すごく具合が悪いということではないのですが、万全ではないという感じです![]()

最初の週は歯茎が痛く親知らずを抜き![]() 、それが終わったら扁桃腺が腫れてしまい

、それが終わったら扁桃腺が腫れてしまい![]() 、1週間のどが痛い日々をすごし

、1週間のどが痛い日々をすごし![]() 、やっと治ったと思ったら、今度は口にヘルペスが出来てしまい今日に至っています

、やっと治ったと思ったら、今度は口にヘルペスが出来てしまい今日に至っています![]()

うーん…これといって体調を崩すようなことをしていないのですがねー![]()

どうも体調には波があることが最近わかってきました![]()

これも歳なのですかね…歳はもう取りたくないですね![]()

さて、今回も「種類株式」の説明の続きをお話しします。

●株式の全部について特別の内容を付すことができるようですが、具体的にどのような株式があるのでしょうか?

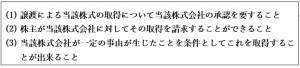

会社法107条では、株式会社はその発行する全部の株式の内容として次の事項を定めることができるとしています。

(1) 譲渡制限株式

譲渡制限株式とは、譲渡による当該株式の取得について会社の承認を要する旨の定めを設けている株式のことをいいます。

一般の中小企業で採用されているもので、会社設立の際から定款には通常その旨が規定されています。

(2)取得請求権付株式

取得請求権付株式とは、株主が会社に対して株式の取得を請求できる株式のことをいいます。

株式は、原則として、その出資に対する払い戻しは認められておらず、株主は譲渡することによってしか投下資金を回収する方法はありません。

これに対して取得請求権付株式は、会社に対して買取を求めることができるもので、株式の譲渡以外での投下資金の回収が可能となります。

(3) 取得条項付株式

取得条項付株式とは、会社が一定の事由が生じたことを条件として株式を取得することができる旨が定められている株式のことをいいます。

(2)の取得請求権付株式は株主側から会社に対して取得することを請求できる株式に対して、(3)の取得条項付株式は会社側が強制的に株主から株式を取得できる株式になります。

株主は、保有していたいと思っていても、株主の地位を剥奪されてしまう可能性があります。

上記(1)から(3)は全部の株式に特殊な内容を付加するもので、種類株式ではありません。

株式の一部について上記(1)から(3)のような内容とする場合は種類株式となります。なお、(2)や(3)は実務ではあまり利用されていません。

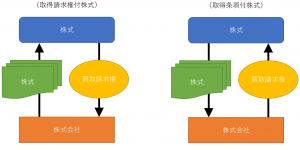

● 種類株式には、具体的にはどのようなものがあるのでしょうか?

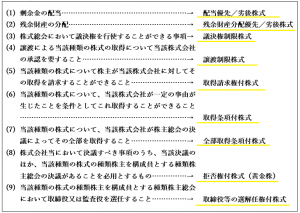

会社法第108条は、次に掲げる事項について異なる定めをした内容の異なる二以上の種類の株式を発行することが出来るとしています。

なお、指名委員会等設置会社及び公開会社は、(9)に掲げる事項についての定めのある種類株式を発行することができません。

上記のように様々な種類の株式を発行することが可能となっていますが、種類株式を発行する場合には、所定の手続きが必要です。

種類株式は、その異なる性質の内容について会社の「定款」に定められることになります。

したがって、種類株式を発行するためには、株主総会の特別決議による定款変更が必要になります。

株主総会の特別決議や特殊決議が必要であり、場合によっては株主全員の同意が必要なるケースもあります。

また、種類株式の内容について登記が必要であることから、登記簿謄本に記載されることとなるため、外部の人が株式の内容を確認できる点には留意が必要です。

本日はここまでとします。次回は実際に利用する場合についてお話しします。それではまた!