役員報酬について

みなさんこんにちは![]()

毎日暑いですね![]()

ほんとに溶けます![]()

暑いのでビールがおいしく感じてしまい、最近また太り始めてしまいました![]()

9月に自転車のイベントに参加する予定なのですが、何とかその時までに痩せなきゃと思っていますがどうなることやらです![]()

さて、今回は役員等への給与と税務調査(税務通信No.3515より抜粋)をお送りします。

|

法人税の調査では、大半のケースで役員給与が正しく処理されているかチェックされるという。役員給与は法人の利益調整に利用されやすいためだ。この際、「使用人兼務役員」や「使用人兼務役員になれない者」に対する給与等の支給状況等も詳細に確認されるそうだ。

税務上の使用人兼務役員とは、役員(社長、理事長等を除く)のうち例えば、部長、課長、支店長、工場長など「法人の使用人としての職制上の地位を有し、かつ、常時使用人としての職務に従事するもの」が該当する(法法34 ⑤)。

税務調査では、使用人兼務役員に対する賞与について他の使用人と同時期に支給したものか(使用人としての職務に対するものか)、使用人兼務役員になれない者に対する給与が適切に処理されているか等を中心に確認されるようだ。

この点、監査役(税務上使用人兼務役員になれない者)などの定期同額給与について、12カ月で割り切れない額が勘定科目内訳明細書に記載されていること等を端緒に調査が行われたケースもあるそうだ。定期同額給与は、“支給時期が1カ月以下の一定期間ごとで、かつ、各支給時期における支給額が同額であるもの”を損金算入の要件としており、通常は、「1カ月当たりの支給額×12」が定期同額給与となるためだ。

このケースは、期中に使用人から役員に就任したため12カ月で割り切れない額となっていたようだが、同明細書からはこうした動きが一切わからないため確認が行われたとのこと。

当局側は、役員のなかに期中まで使用人であった者がいる場合は、「××は△月△日から役員に就任したため定期同額給与は△月分からの支給額である」など状況を明らかにする内容(メモ程度)を同明細書の余白に記入して欲しいとしている。 |

実際の調査ではやはり役員報酬は必ず見られます。

定期同額給与の決定時期なども議事録などで必ず確認しますので議事録は完備する必要があります。

それでは、また!

改正税法 NO4 新・事業承継税制 その3

みなさんこんにちは![]()

今年も自転車の季節がやってきました![]()

今年はクリートといって靴とペダルが一体になる装備も購入し、走っています![]()

このクリートは慣れないと止まるときこけます(実際2.3回こけました)まだまだ練習が必要なのですが、クリートのおかげでペダルをいままでより快適に漕ぐことができます![]()

また体重が少しずつ増えてきてしまったので、トレーニングとダイエットを両立していきたいと思います![]()

さて今回は、事業承継税制の改正その3(最終回)をお話ししたいと思います。

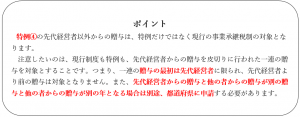

特例⑤ 相続時精算課税制度の適用範囲拡大

平成29年度税制改正において、事業承継税制の対象とした非上場株式の贈与に相続時精算課税制度を適用(併用可)することができるようになりました。

事業承継税制の特例では、特例③特例④(前回参照)のとおり、複数の者から複数の後継者への贈与が対象となるのに伴い、特例後継者が贈与者の推定相続人以外の者(その年1月1日において20歳以上である者に限定)であり、かつその贈与者が同日に60歳以上の者である場合には相続時精算課税を適用できるようになります。

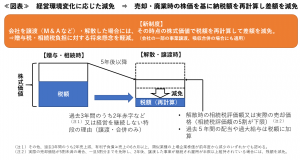

特例⑥ 経営環境変化に応じた減免

現行の事業承継税制は、後継者が株式を売却するなどして納税猶予が取消となった場合には事業承継時の株価を基に贈与税額・相続税額を納付する必要があります。

特例では、経営環境の変化により株価が下落する一定の要件を満たす場合にはその売却や廃業時の株価を再計算し事業承継時のかがくとの差額を減免する制度が導入されます。

経営環境の変化を示す一定の要件とは、図表のように特例認定承継会社の赤字や売上減などですが、実際の売却価格が5割未満の場合はさらに減免する措置も設けられています。

それでは、また!

改正税法 NO4 新・事業承継税制 その2

みなさんこんにちは![]()

実は現在事務所は内装工事を進めています![]()

自宅を事務所として利用しているのですが、プライベート空間と仕事空間がカーテン一枚というほとんど境がない状態のため、今回扉と壁を作ることにしました![]()

![]()

それができて初めて社員を募集することができるかと思っています![]()

より一層仕事を頑張っていきたいと思います![]()

さて今回は事業承継税制の改正その2 を開設したいと思います。

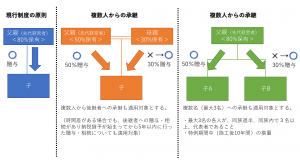

特例③ 後継者は3人まで対象を広げることが可能に

現行事業承継税制は1人の先代経営者から1人の後継者(下図 最左)へと自社株式(非上場株式)を贈与や相続をする制度ですが、今回の特例制度では、この組み合わせのパターンが大きく広がります。

まずは特例の後継者は、①当該特例承継計画(今後、5年間以内に都道府県に提出するもの)に記載された当該特例認定承継会社(事業承継をする会社)の代表権を有する後継者で、かつ②同族関係者と合わせて当該会社の総議決権数の過半数を有する者に限られます。

また、③当該同族関係者のうち、当該会社の議決権を最も多く有するものと規定されていますが、この③については、④当該特例承継計画に当該後継者を2名や3名以上と記載したとすれば、当該議決権数のそれぞれ上位2名、あるいは上位3名の者(図表 最右)まで広げることができます。

ただし、いずれも当該総議決権数の10%以上を有する後継者に限られます。

特例④ 先代経営者以外からの贈与もOK

特例後継者が特例認定承継会社の

次回〝その3″を掲載します! それではまた!

改正税法 NO4 新・事業承継税制 その1

みなさんこんにちは![]()

GWが明けてちょっとブルーな気持ちになっている長澤です![]()

今年は例年と比べ仕事も一区切りしており、比較的満喫した時間を過ごせましたが、過ぎれば寂しさが残るものです![]()

さあまた仕事頑張るぞー(自分に言い聞かせてます!)![]()

![]()

さて今回は、事業承継税制の改正についてお話ししたいと思います。

私としてはこの改正が今年度の一番の目玉だと思っています。

期間限定の改正ではあるものの、今までの税制は何だったんだと思うくらい今回の改正は思い切っています。

内容は、従前の事業承継税制の改正部分のみ解説いたしますので根本となる事業承継税制について不明な点がある場合にはご連絡ください。

ボリュームが多いので3回に分けて説明していきたいと思います。

今回は1回目ということで、特例の概要から説明をしていきたいと思います。

1.特例の概要

中小企業の事業承継を積極的に後押しする税制改正が行われました。

それは、事業承継を行う際に自社株式(非上場株式)に係る贈与税・相続税の100%を納税猶予する新たな事業承継税制(納税猶予制度)の創設です。

10年間の特例措置ながら適用要件等の緩和など大幅な拡充が図られ、中小企業にとっては事業承継への取り組みが易くなったと言えます。

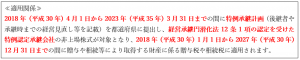

ただし、今後5年以内に都道府県に対し「特例承継計画※」を提出しなくてはならず、また、10年以内に事業承継を実施することが必要になります。

※ 特例承継計画

認定経営革新等支援機関の指導や助言を受けた特例認定承継会社が作成した計画であって、その事業承継会社の後継者や事業承継時までの経営見直し等が記載された計画

2.改正(特例)の内容

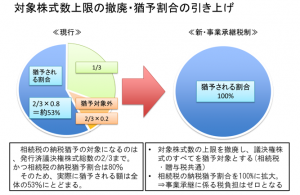

特例① 全株式対象及び納税猶予割合100%

今回創設の特例では、事業承継税制の対象となる承継会社の株式数の上限が撤廃され、全株式が適用可能となりました。また、相続税の納税猶予割合も100%に拡大されました。

この結果、相続税の納税猶予割合は、現行制度では約53%だったものが100%へと広がり、特例制度を利用すれば、税金の負担を気にすることなく事業承継できるようになります。

特例② 雇用確保要件の実質的撤廃

事業承継税制には事業承継後5年間平均で承継当時の雇用の8割以上を維持できなければ、納税猶予は打ち切られるとする要件がありましたが、本特例ではこの雇用確保要件を満たさなくても納税猶予期限は確定せず、猶予された税額を納付しなくても継続できることになりました。

ただし、雇用の8割以上が維持できない場合には、その理由を記載した書類を都道府県に提出することが条件で、その理由が経営状況の悪化や正当なものと認められない場合は、認定経営革新等支援機関から指導や助言を受けた内容を記載することが義務付けられています。

今回はここまで!それではまた!

平成30年度改正 NO.3

みなさんこんにちは![]()

人間ドック受診後何かと身気を使っています![]()

医者からは、取りあえず痩せることを告げられ4月から今まで以上にダイエットを意識しているのですが、なぜだか体重が人間ドック時より2.5キロ太ってしまいました…![]()

なぜだ…理由がよく分かりません![]()

うーん。筋トレを多めにしてるからかなあ…![]()

でも、最近はすぐ1.2キロ増減するので、もう少し様子を見てみようかと思います![]()

さて今回は、税法改正の個人所得税についてお話ししたいと思います。

今回の所得税の改正は大きく変更となっているため気を付けなければなりません。

給与所得控除・公的年金等控除引き下げと基礎控除引き上げ

≪子育て・介護世帯は増減ゼロ・それ以外の世帯は850万円超から負担増へ≫

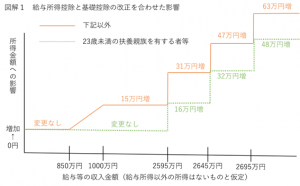

(1)給与所得控除の引き下げ

給与所得控除は、実際の勤務関連経費を大幅に上回る水準にあるとして

①控除額を一律10万円引き下げるとともに、

②控除額の上限が195万円(改正前上限220万円)に引き下げられ、その対象となる給与収入が850万円超(改正前1000万円超)にまで下げられます

③ただし、850万円超の場合であっても本人が特別障害者に該当する場合や23歳未満あるいは特別障害者控除の対象者となる扶養親族等が同一生計内にいる者は②の対象外としています。

なお、基礎控除額が一律10万円引き上げられますので子育て・介護世帯には負担増はありません。

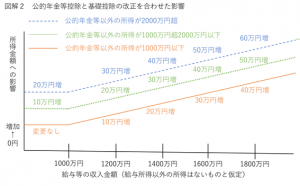

(2)公的年金等控除の引き下げ

公的年金等控除についても、

①控除額を一律10万円引き下げるとともに、

②公的年金等の収入が1000万円を超える場合に控除額195万5千円の上限が設けられ、年金以外の収入が1000万円を超えると控除額がさらに下げられることになります。

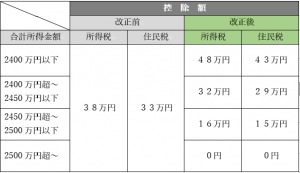

(3)基礎控除の引き上げ

基礎控除は、

①控除額が一律10万円引き上げられる一方で、

②合計所得金額が2400万円を超える個人については、控除額が逓減し、2500万円を超える個人については適用できなくなります(0円)。また、個人住民税も同じです。

この改正の背景は、フローランスや個人事業での起業など働き方の多様化の観点から基礎控除が増額された代わりに、高所得者に対して給与所得控除や公的年金等の見直しで増税を行うという形になりました。

それではまた!