インボイス制度

みなさんこんにちは![]()

最近は寒暖差があり、やや風邪気味です![]()

くしゃみが出やすく、鼻がむず痒いので、久しぶりに鼻炎の薬を飲みました![]()

山形ではインフルエンザも流行っているようで、みなさんも気を付けてくださいね![]()

いよいよ来年10月から消費税10%になりますね。

そこで、今回は消費税についてお話ししたいと思います。

来年10月から10%になることに伴い、「軽減税率」及び平成35年10月からは「インボイス制度」が開始されます。

どちらも正直厄介な制度です。

正直言えば、「なんでこんな制度つくったの…」と思っています。

そうはいっても決まったものはしょうがないので、どういう制度なのか数回にわたってお話ししていきたいと思います。

今回は、「インボイス制度」についてお話します。

この制度の細かい説明をする前に簡単に今までとどう変わるのかご説明します。

という免税事業者制度自体ないがしろにしている制度だと思います。

メリットもそれなりにあるのですが、それ以上に上記の項目について疑問を持ってしまいます。

なぜ、この制度が上記の結論になるかといいますと、

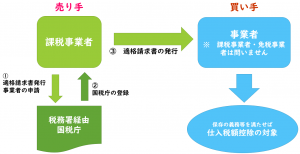

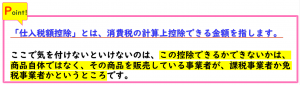

平成35年10月1日から、「適格請求書」が発行され、その書類を保存しなければ、消費税の「仕入税額控除」の対象とすることができません。

その「適格請求書」が発行できる事業者を「適格請求書発行事業者」といいますが、その事業者の条件は、「課税事業者であること」が要件です。

つまり、免税事業者は「適格請求書」の発行ができないため、その事業者から商品を購入しても、消費税の「仕入税額控除」の対象にできないとなります。

逆に考えれば、仕入税額控除ができないということは、免税業者は消費税を付加して売上を計上することができない。ということです。

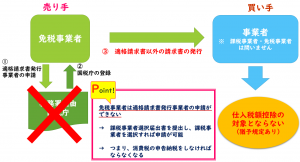

この制度が開始されれば、ほとんどの消費税の課税事業者は「仕入控除税額」ができる事業者から購入することになると考えられます。

つまり、免税事業者から物品等を購入しなくなると予想されます。

それは困るということで免税事業者は「課税事業者選択届出書」を提出したうえで、「適格請求書発行事業者」を申請し、「適格請求書」を発行できるようにすると考えられます。

ということは…

免税事業者は実質的になくなるということになります。

そうなると、法人設立2年間は免税業者として消費税の申告納税が必要ないということもできなくなるということです。

免税事業者は2年前の売り上げが1000万円未満である事業者です。

この規模の売上の事業者は税理士事務所にお願いしている方は少なく、青色申告会や商工会へ税務に関する支援を受けていることが大半です。

この制度は非常に複雑で、適正な税務指導をしないと誤った申告納税を行ってしまう可能性があります。

顧問契約をしていただいているお客様にはそのようなことがないよう細心の注意をいたしますが、本当に小規模事業者の方々がこの制度を理解し、正しい申告納税を行えるか疑問が残ります。

この部分については、国や政府がしっかりと対策をしていただきたいと願っています。

それではまた!

相続の基礎知識 その3

皆さんこんにちは![]()

日が暮れるのも早くなりましたね![]()

18:00にはもう真っ暗ですね

さる9月23日にある意味今年の最大の試練と位置付けた(?)イベントが開催されました![]()

そのイベントは「ぐる麺ライド」です![]()

自転車を初めて1年と少し そろそろ自転車イベントの本格的なものと思い、参加してまいりました![]()

距離は110キロ、獲得標高(自転車で登る高さの累計)1200mという、距離はそれほどでもないのですが、登りがやや多いコースとなっております![]()

その日の7時にスタートし、ゴール制限時間は17時となっております![]()

結果としては13時30分にゴールしました![]()

早くゴールすればいいものでもないのですが、皆さん早いので私もつられて早くゴールしました![]()

それでも、大体中間くらいでしたが…![]()

ゴールして、うちに帰ってから撮りました。かなり疲れていますね…![]()

感想としては、まあ登りがつらかった( ;∀;) 最初はよかったんです。

でも80キロ過ぎてからの蛭沢湖からハイジアパーク南陽へのコースがまあ、アップダウンが激しくて足が辛かったです![]()

平坦や下りの走りはそこそこ皆さんについて行ったのですが、登りになるとあっという間に抜かれてしまいました![]()

やはり体重が…![]()

70代のおじ様から「がんばれよ!」とスーと抜かされました![]()

うう、来年に向けてダイエットを決意した瞬間です![]() でも楽しかったぁ

でも楽しかったぁ![]()

またほかのイベントにも参加したいと思います![]()

さて、今回は相続税のお話の続きをしたいと思います。

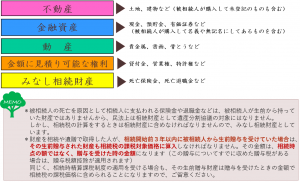

相続税がかかるもの

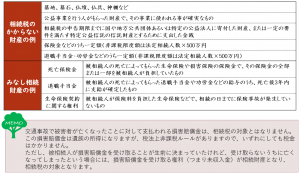

相続税は、次に掲げるように、原則として相続や遺贈によって取得した財産のすべてを課税対象とします。

相続税のかからないもの

相続や遺贈により取得した財産の中には、相続税がかからないものもあります。

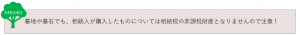

墓地や墓石・神棚など、国や地方公共団体などに寄付した財産、受け取った保険金のうちの一定額などがその一例です。

これらは、社会政策的見地や国民感情などから、課税することが適当ではないと認められるもので、相続税の非課税財産と呼ばれています。

相続税のかからない財産とみなし相続財産の一例

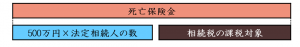

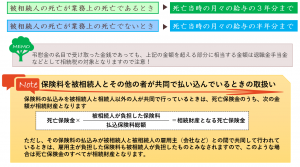

生命保険も相続財産 → ただし一定額までは非課税

被相続人(保険料払込者)の死亡によって法定相続人が受け取る死亡保険金(生命保険金や簡易生命保険金、偶発事故による死亡損害保険金)については、500万円×法定相続人数の金額まで非課税とされています。

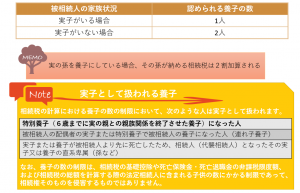

なお、法定相続人の数には、相続放棄をした人も含まれ、また被相続人の養子が含まれているときは、その養子の数が制限されます。

死亡退職金も相続財産 → ただし一定額までは非課税

被相続人の死亡により法定相続人が受け取る死亡退職金・退職年金についても、500万円×法定相続人数の金額まで非課税とされています。

この法定相続人の数には、相続放棄をした人も含まれ、また被相続人の養子が含まれているときは、その養子の数が制限させる点は、上記死亡保険金の場合と同様です。

弔慰金についての取扱い

会社から支流される弔慰金などは、その金額が次に掲げる基準以下であれば相続税の対象となりません。

それでは、また!

相続税の基礎知識 その2

みなさんこんにちは![]()

やっと暑さもひと段落して秋を感じる季節になりましたね![]()

先日、うちの猫たちの予防接種に行ってきました![]()

ゴマはいつもおびえている![]() のですが、レンは動物病院の診察室でも先生や看護師さんにゴロゴロ

のですが、レンは動物病院の診察室でも先生や看護師さんにゴロゴロ![]() してなついています

してなついています![]()

自分「こいつは本当にだれでもいいんだな」

看護師「こんな猫はすごく珍しいです。本当に猫ですか? 性格が猫じゃないですね」

自分「レンよ。とうとうお前は猫としても認められなくなったぞ」

レン「ゴロゴロ…ゴロゴロ…」

…なんというか![]()

俺も生まれ変わったらお前になりたいよ![]()

幸せなやつよ…![]()

さて、話は変わりまして、今回は「相続税の解説その2」ということで、相続税の計算方法や基礎控除のお話をしたいと思います。

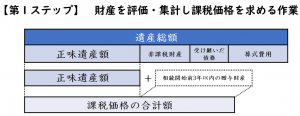

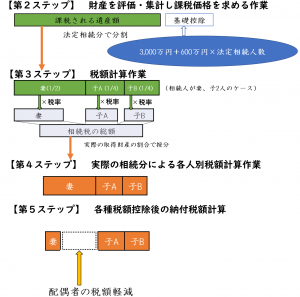

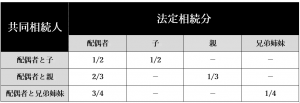

相続税の計算方法

相続税の総額は、実際の遺産分割にかかわりなく、遺産総額および法定相続人と法定相続分という客観的基準によって算出することになっています。

そのうえで、相続税の総額を実際の相続割合に応じて按分して、各人の相続税額を算出するしくみになっています。

実際の納付税額は、この算出税額から各種の税額控除を引いた金額になります。

相続税の計算プロセスのおおまかな流れを図解してみましょう。

※上記相続税計算は、相続時精算課税を選択していない場合の計算です。

基礎控除について

相続税が払えずに土地を処分したとか相続が三代続くと財産はなくなるという話を聞きますが、財産を相続した人すべてが相続税を納めなければならないということはなく、一定額以下の財産なら税金はかかりません。

では、どれくらいの財産だと相続税がかかるのでしょうか。

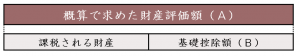

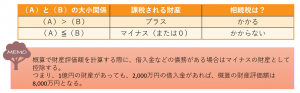

相続税額を計算するには正確な財産評価が必要ですが、まずは概算で財産評価額を把握し、次の計算式の(A)にあてはめてください。

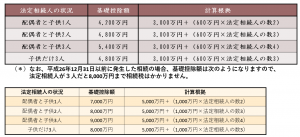

(B)の基礎控除は、法定相続人の人数によって次のように求めます。(*)

(A)と(B)の大小関係から、次のように判定することができます。

基礎控除~相続人が多い方が有利~

このように財産評価額が基礎控除の範囲内に収まるならば、相続税の心配はありません。

基礎控除の額は相続人の数が多いほど大きいこともわかりました。

そこで、手軽な相続税対策として養子縁組をすすめて相続人の数を恣意的に増やすという手法がとられることがありますが、税法上その数には以下のような制限が設けられていますので注意してください。

それでは、また!

相続の基礎知識 その1

みなさんこんにちは![]()

いやー今年は甲子園盛り上がりましたね![]()

秋田の金足農業高校には本当にしびれました![]()

最後には大阪桐蔭高校には敗れてしまいましたが、久しぶりに高校野球に熱中しました![]()

秋田出身だけの地元の高校生が、野球のプロを目指し設備などが充実した県外の高校の高度な練習をしている高校生に立ち向かうという、なんというか、小説にでもしたら編集長に「ベタ過ぎてダメ」なんて言われるような展開にドキドキわくわくしましたね![]()

東北の優勝旗は持ち越しでしたが、それでも感動をありがとうと言いたいです![]()

![]()

![]()

さて、今回は、相続の基礎部分を数回に分けてお話ししたいと思います。

3年前から基礎控除が減額されたことで、相続の対象となる可能性がある方が地方にも広がりを見せております。

財産の金額がわかっていても、相続税の仕組みや相続の方法がわからないと、損をするときもありますので、基本的な部分をお話して理解を深めていただければと思います。

相続とは

相続とは、ある人が死亡したとき、その人(被相続人)の財産を一定範囲の親族(相続人)に受け継がせることです。

財産には、預貯金や有価証券をはじめ不動産などのプラスの財産のほかに、借入金や未納の税金といったマイナスの財産も含まれます。

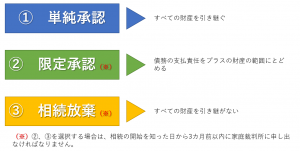

相続については、下記の3つの選択肢があります。

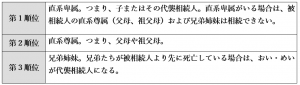

相続順序はどうなる

相続人になれる人(法定相続人)は配偶者、子(いわゆる直系卑属)、両親(いわゆる直系尊属)、兄弟姉妹などに限られ、その順位も民法で定められています。

配偶者は無条件で相続人となります。

配偶者以外では、子が第1順位となり、その子が被相続人より前に死亡している場合は、亡くなった子の子、つまり被相続人の孫が代わって相続人になります(代襲相続人)。

第1順位者がいない場合は第2順位者が、第2順位者もいない場合は第3順位者が繰り上がることになります。(第1順位者がいれば、第2順位者以下は相続権がありません。)

相続割合を知っておこう

民法では法律上の相続分(法定相続分)として右の表のように定めています。

(※)子、親、兄弟姉妹が複数いるときは相続分を均等に分割することになります。

遺留分とは何か

民法では、兄弟姉妹以外の法定相続人に最小限度の財産を残すように定められています。

これを遺留分といい、直系尊属のみが相続人の場合は法定相続分の1/3、その他の場合は法定相続分の1/2になります。

これを侵害するような遺言があった場合、遺留分を持つ相続人は遺留分の減殺請求を行って遺留分を確保することができます。

今週は、ここまで!!

それでは、また!

税務調査について

皆さんこんにちは![]()

お盆休みも終わって仕事を再開しているのですが、どうもいまいち調子が上がらない長澤です![]()

休みは到来するまでは長く感じますが、休みに入るとあっという間に過ぎてしまいますね![]()

はい、また仕事頑張ります![]()

さて、今回は「税務調査」についてお話したいと思います。

じつは、昨年から税務調査の件数が増えています。

といいますか、いつもの状態に戻ったと言った方がよいかもしれません。

東日本大震災の影響で震災後は税務調査がほとんど行われなかった時期があります。

その後は、東京電力がらみの助成金や震災復興事業に関する業種が中心に税務調査が行われていましたが、昨年ごろから通常の税務調査を行うということになっているとのことです。

ということで、税務調査についてその種類や心構えをお話ししたいと思います。

税務調査とは…

申告納税制度は民主的な納税方法として各国で採用されています。

わが国でも代表的な租税である法人税や所得税などにおいてこの制度がとられていますが、自主的な納税であるがゆえに法令の解釈を誤ったり所得や税額の計算を間違えたりすることもあります。

また、その意味を履き違えて本来の納税を怠る人もいます。

これを放置しておいたのでは、公平な課税は実現できませんし、まじめな納税者の納税意欲も低下します。

そこで、申告納税制度を正常に機能させるために、税務調査が行われています。

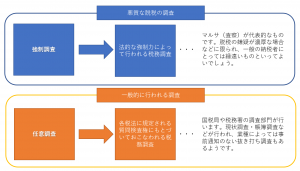

税務調査の種類

税務調査には強制調査と任意調査があります。

※

調査方法の種類として、実地調査、机上調査、そして反面調査があります。

実地調査は、納税者の事業所や住居に出向いて実施する調査であり、机上調査は、納税者が提出した申告書の内容をチェックする書面調査です。

机上調査を行った後に実地調査が行われるのが一般的です。

一方、反面調査とは、取引先や取引銀行などに対して事実関係の確認作業を行うことです。

※

一般的には、税務調査の種類が、反面なのか実地調査なのかは伏せて行われます。

聞いても教えてくれません。

しかし、実地調査と反面調査は調査方法が明らかに違うため、調査の途中でおおよそどちらの調査なのかわかる場合が多いです。

税務調査の事前通知

税務調査は、その公益的必要性と納税者の私的利益の保護とのバランスのもとに社会通念上相当と認められる範囲内で納税者の理解と協力を得て行われるものですから、原則として調査に先だって事前通知が行われます。

※

事前通知の内容は、調査の開始日時と場所、そして調査対象と税目や対象期間などですが、税務代理を委任された税理士がいれば、同様の通知がされます。

その際、合理的な理由があれば、調査日時の変更を求めることもできます。

ただし、調査の適正な遂行に支障を及ぼす恐れがあると認められる場合には、事前通知せずに税務調査が行われることもあります。

その際、一時的に業務がストップする可能性があります。

よほど悪質な脱税行為を行わない限り、事前通知なしの税務調査は行われませんので、日ごろからの租税意識を高めておきましょう!

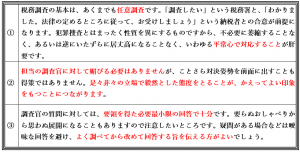

税務調査の心構え

税務調査と聞くと、日ごろなじみのない納税者にとっては、緊張したり身構えたりするものです。

次のような心得を事前に知っておくとよいでしょう。

このうち、特に③については気を付けなければならないところです。

調査の1日目は基本的に会社の現在までの歴史などを聞いてきます。

その中で、社長個人の経歴なども聞いてきますが、上手な調査官の場合、うまく社長の経歴を聞いて上手に持ち上げる時があります。

それ自体の問題はないのですが、社長が気をよくして聞いていないこともお話しするときがあります。

正直自分はドキドキで聞いています。気持ちはわかります。

自分の経歴を聞いてくれる人なんて、飲み屋のお姉さんくらいですものね(苦笑)

飲み屋のお姉さんであれば、「すごーい」で終わりですが、調査官の場合、後日唐突に

「先日お話を伺った××会社と社長の関係についてもう少しお聞かせください」

なんて、急に調査の雲行きが怪しくなることもあります。

なので、警戒までいかなくても一歩引いてお話しすることが非常に大切になります。

税務調査は必ず一回はやってきます。

そうなったときに焦らずに対応できるよう私たちも気を付けておりますので実際調査が来たときは税理士と二人三脚でがんばりましょう!

それではまた!